Lakást venni vagy bérelni? Számoljunk együtt egy kicsit!

A költségek értékelésének metódusa

A lakásbérlés költségei

Ahhoz, hogy összehasonlíthatóvá váljon a két különböző típusú lakhatási forma anyagi vonzata, szükséges meghatározni, hogy a bérlés és a tulajdonlás milyen költségekkel járnak. A bérlésnél ennek meghatározása egyértelmű: költségünk itt a fizetendő bérleti díj illetve a rezsi összege. Lakásvásárlásnál azonban az értékelés ennél komplexebb: felmerülnek kezdeti egyszeri költségek, amelyek éves értéke az ingatlantartás időtávjának függvényében csökken. Emellett megjelennek az időtáv növekedésével arányosan növekvő, rendszeres költségek is. Ebben az elemzésben csak a saját megtakarításból történő lakásvásárlással számolunk, esetleges hitel költségeit itt nem vizsgáljuk.

A lakástulajdonlás költségei

Kezdeti egyszeri költségek

A lakás vásárlásakor felmerülő egyszeri költségek közé tartozik az ingatlan illeték, az ügyvédi díj és a felújítások költsége. Az ingatlan illeték jelenlegi mértéke 4%, az ügyvédi díj nagyságrendje általánosan 0,5% és 1,5% közötti érték. A felújításra szánt kiadások nem minden esetben jelentenek költségeket: amennyiben a felújítás értéknövelő, vagyonunk nem csökken, csak készpénz helyett más eszközbe kerül - a lakás részévé válik. Más a helyzet abban az esetben, ha a felújítás nem értéknövelő, csak a saját ízülésünkhöz igazítjuk a lakást (a piros falat zöldre festjük, mert úgy jobban tetszik). Az felsorolt kezdeti költségek évekre lebontott aránya nyilván kisebb, ha szétterülnek nagyobb időtávon. Például amennyiben egy 40 millió forintért vásárolt lakásnak van 10%, tehát 4 millió forint kezdeti költsége és az ingatlant 2 évig használjuk, 2 millió kezdeti költség jut egy év lakáshasználatra. Amennyiben viszont 20 évig használjuk az ingatlant, ez a kezdeti költség már lényegesen kisebb relevanciával bír.

Rendszeresen felmerülő költségek

Az egyszeri költségen túl az ingatlantulajdonláshoz kapcsolódik számos rendszeres költség is. Ilyen többek között a lakás amortizációja vagy a lakás fenntartását érintő munkálatok kiadásai. Utóbbi a mostani munkaerőpiaci helyzetben különösen jelentős tétel lehet: a kínálati szűkösségekkel rendelkező piacon – különösen a fővárosban – nehezen, általában csak magas áron lehet találni lakás fenntartásához szükséges munkálatokat elvégző szakembert. A felsoroltokan túl van még egy olyan rendszeres költség, amelyről sokan hajlamosak megfeledkezni: a lakásvásárlás lehetőségköltsége.

„Az ingatlanok ára mindig emelkedik” – Tévhit, bebizonyítjuk, hogy miért.

A vásárlás lehetőségköltsége

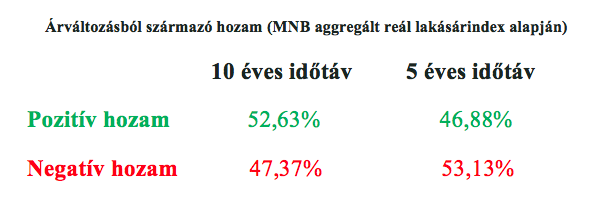

A bérlés és vásárlás összehasonlításával foglalkozó elemzések gyakran tévesen nem térnek ki a lehetőségköltség szerepére. A lehetőségköltség – röviden – annak a költsége, hogy egy bizonyos eszközbe való befektetés elveszi a lehetőséget más potenciális hozamtermelő befektetéstől. Általánosan elterjedt, félrevezető gondolat, hogy „bár az ingatlan tulajdonlásnak költségei vannak, de ez nem kidobott pénz, mivel az ingatlanok ára mindig emelkedik, ezért ebből profitálni fogok”. Egy ilyen jellegű állítás több szempontból is torzító és leegyszerűsítő. Egyrészt tévhit, hogy az ingatlanok ára folyamatosan, szükségszerűen emelkedik. Megvizsgáltuk, hogy a lakásárak változását leképezni kívánó MNB aggregált reál lakásárindexe alapján, 5 és 10 éves hozamok milyen arányban voltak pozitívak.

AZ LÁTHATÓ, HOGY 1990 ÉS 2018 KÖZÖTT NAGYJÁBÓL AZ ESETEK FELÉBEN NÖVEKEDETT AZ ÁRAK REÁLÉRTÉKE 5 ILLETVE 10 ÉVES IDŐTÁVON.

AZ ÁRAKNÁL AZ 1990-TŐL MEGLÉVŐ ADATOK ALAPJÁN CIKLIKUS MOZGÁS LÁTHATÓ. AZ ÁLLAMI ÖSZTÖNZŐK, TÁMOGATÁSOK MÉRTÉKÉNEK VÁLTOZÁSA, A KERESLET-KÍNÁLAT ARÁNYÁNAK ÁTRENDEZŐDÉSEI A MÚLTBAN ÁRINGADOZÁSOKAT VÁLTOTTAK KI.

Másrészt szükséges megvizsgálni, hogy egyéb elérhető befektetések milyen hozamot biztosítanak. A visszatekintő adatok alapján az látható, hogy 1991 óta a BUX index a lakásárak emelkedését jelentősen felülteljesítette, 28 éves időtávon (1991 első negyedéve és 2018 vége között) a nominális lakásárindex évesített hozama 8,71%, míg a BUX indexé 13,42% volt. Mivel a rendelkezésre álló adatok időtávja itt viszonylag rövid, érdemes megnézni a hosszabb historikus időtávra rendelkezésre álló amerikai adatokat is. Az amerikai lakásár változásokat reprezentáló Case-Shiller lakásárindex alapján az amerikai lakások hozama 1923 és 2013 között évesítve 3,7%-kal nőttek, míg az Amerika 500 legnagyobb vállalatának értékén alapuló index, az S&P500 évesített hozama 9,5% volt ugyanezen az időtávon.

AZ LÁTHATÓ TEHÁT, HOGY A MÚLTBAN A RÉSZVÉNYBEFEKTETÉS HOZAMPRÉMIUMMAL JÁRT AZ LAKÁSVÁSÁRLÁSHOZ KÉPEST. TERMÉSZETESEN A MÚLTBELI HOZAMOK NEM VETÍTIK ELŐRE A JÖVŐT, DE EGYÉRTELMŰEN LÁTSZIK, HOGY JELENTŐS TORZÍTÁST OKOZ A SZÁMÍTÁSBAN, HA AZ INGATLANBEFEKTETÉS LEHETŐSÉGKÖLTSÉGÉVEL NEM SZÁMOLUNK.

Emellett érdemes azt is szem előtt tartani, hogy az értékpapírbefektetés likvidebb, mint az ingatlanbefektetés. Egy lakást nem lehet egy nap alatt eladni, ezzel szemben tőzsdén kereskedett értékpapír eladása esetén általában néhány perc vagy másodperc alatt lehet vevőt találni. Ráadásul egy jó befektetés fontos jellemzője a diverzitás, tehát hogy ne egy helyre koncentrálódjon a befektetett pénz, ne legyen egyedi kockázatoknak kitéve. Lakásvásárlás esetén nem egy szerteágazó jellemzőkkel és kockázati kitettségekkel rendelkező eszközben tartjuk a pénzünket, értéke számos egyéni tényezőtől függ. Infrastrukturális átalakítás történik a kerületben, elköltözik egy közelben lévő egyetemi kampusz, megszűnik a környéken lévő pláza, ez néhány példa csak a lakásárakat befolyásoló lehetséges egyedi kockázatok közül.

A közvéleményben mindezen szempontok ellenére a lakásvásárlás széleskörben egy jó és biztos hozamú befektetésként van elkönyvelve. Ezt részben az is indokolhatja, hogy a lakásvásárlás olyan embert is megtakarításra, befektetésre kényszeríthet, aki erőteljes külső kényszer nélkül ezt egyébként nem tenné meg. Éppen ezért gyakran a lakáshozamokat nulla nominális hozammal hasonlítjuk össze, és nem az alternatív befektetési lehetőségek hozamával. Érdemes azonban ezt a szemléletet megváltoztatni, és feltérképezni a rendszeres megtakarítási lehetőségeket, vagyonkezelési szolgáltatásokat, a megtakarítási hajlandóságot pedig nem a jelzáloghitel fizetési vagy lakhatási kényszerhez kötni.

Venni vagy bérelni?

Lássuk mire kell figyelni e kérdés kapcsán. Hogyan számoljunk tehát?

A vásárlás és a bérlés anyagi vonzatainak összehasonlításakor számolnunk kell tehát egyszer előforduló illetve rendszeres költségekkel. Előbbi miatt az összehasonlítás eredménye időtáv függő: az ingatlanvásárlás egységnyi időtávra eső költségei kisebbek, ha nagyobb időtávon oszlanak el.

Az értékelés logikájának megértéséhez nézzünk egy egyszerű példát: tegyük fel, hogy lehetőség van egy 36 millió forint értékű lakás megvásárlására, és egy ugyanolyan minőségűnek ítélt lakás bérlésére havi 170 ezer forintért. Az egyszeri kezdeti költségeket 10%-ra, az éves rendszeres költségeket 1%-ra becsüljük, az alternatív befektetések hozamát pedig pedig 4%-ra. Ekkor az időtávtól függően van 4%+1%+(10%/T) éves költségünk, ahol T az ingatlantulajdonlás éveinek száma. Amennyiben 5 éves időtávra vásároljuk a lakást, az ingatlantulajdonlásnak évi 7 százalék, tehát 2,52 millió forint költsége van. Ezzel szemben a bérlésért havi 170 ezret fizetnénk, amely éves szinten csak 2,04 millió forint. Ebben az esetben tehát, amennyiben jól becsüljük a költségeket, érdemes ilyen áraknál a bérlés mellett dönteni. 20 éves időtáv esetén viszont a vásárlás évesített költsége 1,98 millió forintra csökkenne a becsült adatoknál, ilyen időtávon már a vásárlás mellett érdemesebb dönteni. Fontos tehát, hogy az egyszeri költségek miatt a döntés az időtávtól függhet.

EZT AZ IDŐTÁVOT – AMELYNÉL EGY INGATLAN MEGVÁSÁRLÁSA ELŐNYÖSEBB A BÉRLÉSNÉL – FEDEZETI IDŐTÁVNAK SZOKÁS NEVEZNI.

A fentebbi példában csak fiktív adatokkal számoltunk a logika bemutatásához, természetesen érdemes utánajárni, hogy az adott kategóriában pontosan mekkora a költségek mértéke, ez esetenként eltérő lehet. A legtöbb hazai elemzés általában meglehetősen alacsony fedezeti időtávot számol, azonban jelentősen lefelé torzíthat, ha a lehetőségköltséggel nem számolnak. Amennyiben a lehetőségköltséget is bevonjuk a számításba, a fedezeti időtáv jóval nagyobb lehet.

ANNAK MEGHATÁROZÁSA UTÁN PEDIG ÉRDEMES VÉGIGGONDOLNI, HOGY MI AZ AZ IDŐTÁV, AMIT TÉNYLEGESEN KITÖLT AZ OTT LAKÓ, MIVEL SZÁMOS KOCKÁZAT FELMERÜLHET, AMELY NEM VÁRT KÖLTÖZÉSRE KÉNYSZERÍTHET: EGYETEMRŐL VALÓ LEMORZSOLÓDÁS, SZAKVÁLTÁS, KÖRNYÉK VÁLTOZÁSAI STB.

Amennyiben pedig valaki nem a vásárlás mellett dönt, mindenképpen élnie kell ennek a legjelentősebb előnyével: a szabadon maradt tőkén elérhető alternatív hozamszerzés lehetőségével. Egy lakás árának megfelelő értékű befektetéssel pedig már elérhetők akár prémium vagyonkezelési szolgáltatások is bizonyos szolgáltatóknál.