Equilor: a fordulatok éve lehet 2019 a gazdaságban

A 2009 óta tapasztalható viszonylag stabil, kiszámíthatóan emelkedő részvénypiacok ideje lejárt, a lendület tavaly megtört az Equilor Befektetési Zrt. elemzése szerint. A befektetők egyre nagyobb figyelmet fordítanak a különböző veszélyekre, erősödik a félelem a geopolitikai kockázatoktól. A Kína és az Egyesült Államok közötti kereskedelmi háború, a Brexit, az európai parlamenti választások, valamint más, jelenleg még nem ismert folyamatok miatt is hektikus mozgásra kell berendezkedniük a befektetőknek. Török Lajos, az Equilor vezető elemzője szerint 2019 viharos év lehet a tőzsdéken: már januárban több különleges esemény történt, ezért a befektetőknek fokozott kockázatkezelés és óvatosság javasolt. Az európai tőke- és pénzpiacok volatilitását növelheti egy újabb, nagymértékű feltörekvő piaci tőkekiáramlás, bár ennek esélye jelentősen csökkent a Fed kamatemelési ütemének várható lassítása miatt.

Az Egyesült Államok és Kína között tavaly kezdődött kereskedelmi háború az idei évben is meghatározó lehet. A konfliktus hátterében több törésvonal is húzódik, többek között az USA külkereskedelmi deficitje Kínával szemben. A háborúban leginkább az autóipari, a technológiai-telekommunikációs és a mezőgazdasági szektor érintett. Az idei évben már csak 6-6,5 százalékos lehet a kínai növekedés, ami alacsonyabb, mint az elmúlt 15 évben bármikor, Trump pedig a negyedik negyedéves tőzsdei csökkenés, az alsóház elvesztése, valamint az amerikai központi állam részleges leállása miatt aggódhat. A befektetőknek egyértelműen az kedvezne, ha a márciusi határidő előtt sikerülne a feleknek megegyezni, ezáltal nem kerülne sor az amerikai vámok emelésére. Amíg nem zárulnak le a tárgyalások, jelentős fordulatok várhatóak a tőzsdéken. A Brexit körüli bizonytalanság fokozódhat, mert kérdés, hogy sikerül-e tartani az eredeti, március 29-i kilépési határidőt, ha pedig nem, meddig lehet halasztani. A májusi európai parlamenti választásnak idén valódi tétje lesz: a voksolást több vezető európai hatalom, így a franciák és az olaszok is sorsdöntőnek tartják Európa jövőjével kapcsolatban.

Amennyiben az euroszkeptikus pártok képesek lesznek megakadályozni, hogy a két nagy tömb, a néppártiak és a szocialisták megszerezzék a többséget, úgy megakadályozhatják az unió még szorosabbra fonódását. Az Equilor szerint a piacok szempontjából ez a forgatókönyv további problémákat hozhatna a felszínre, különösképpen annak fényében, hogy hamarosan a következő költségvetésről is dönteni kell. A számos geopolitikai kockázat mellett a jegybankok változó politikája is hozzájárulhat idén ahhoz, hogy a magas volatilitás egész évben fennmaradjon, és jelenleg az amerikai (Fed) és az európai jegybank (EKB) kamatpolitikájában is nagy a bizonytalanság. A nagy gazdaságok teljesítménye eltérő képet mutat: míg egyes régiókban a túlhevülés jelei mutatkoznak, addig máshol még az erős fellendülés sem igazán következett be. Az Equilor szerint jelenleg a legnagyobb problémát a növekedési kockázatok jelentik. Ehhez kapcsolódóan elsősorban az eurózóna gazdaságának visszafogott ütemű bővülésére kell gondolni, de az USA esetén is fel lehet vázolni egy negatív forgatókönyvet, mely a növekedés nagyobb mértékű visszaesésével járhat. Az eurózóna gazdasági növekedése 2017 óta folyamatosan lassul, ráadásul a globális növekedési aggodalmak miatt csökken a külső kereslet, és a belső fogyasztás is meglehetősen visszafogott. A növekedés üteme tovább lassulhat, az idei évben 1,6-1,8 százalékra, majd 2021-ben 1,5 százalékra. Az inflációs kockázatok jelenleg mérsékeltek, de egyes feltörekvő országokban – köztük Magyarországon – már megközelítette a pénzromlás üteme a jegybank célszintjét.

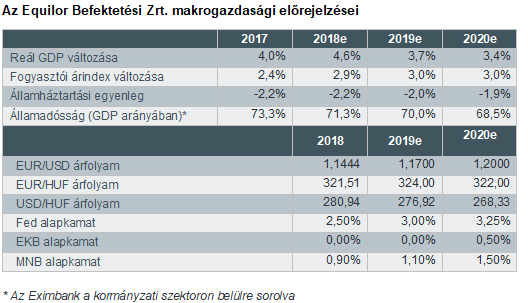

Magyarországon az Equilor idén a bővülés ütemének lassulására számít, ugyanakkor a növekedés egyik motorja továbbra is a belső fogyasztás lehet. A jelenlegi uniós költségvetési ciklus támogatásainak kifutása a vállalati és állami beruházások volumenét foghatja vissza, és kockázatként jelentkezik a kínai gazdasági növekedés lassulása, mely az autóipar kilátásait rontja. Az építőipar növekedési lehetőségeit a kedvezményes, 5 százalékos áfa kifutása korlátozhatja a következő években.

Tavaly jelentős változások voltak a globális inflációs folyamatokban, ez alól hazánk sem volt kivétel. A hazai fogyasztói árindex emelkedése a tavaszi forintgyengülés és az olaj világpiaci árának emelkedése után kezdett érdemben megjelenni. Azóta az olajárfolyam jelentősen visszaesett, de a hazai inflációs folyamatok beindultak, megjelentek a másodkörös hatások is, így Török Lajos arra számít, hogy a következő negyedévekben is az MNB 3 százalékos célszintje körül alakulhat az infláció. Mivel a jegybank jelezte, hogy elsődlegesen ezt tekinti horgonyának, a monetáris politika szigorításával reagálhat az infláció további emelkedésére, így a vezető elemző nem várja a 3 százalékos szint tartós átlépését.

A folyó fizetési mérleg többlete jelentősen csökkent a tavalyi évben, a belső fogyasztás élénkülésével párhuzamosan emelkedett az import volumene, és a külső kereslet mérséklődött. Miközben az idei évben is folytatódhat a csökkenés, a többlet tartósan fennmaradhat, így tovább javulhat Magyarország külső finanszírozási képessége. Az államháztartási hiány a fegyelmezett költségvetési politikának köszönhetően tartósan 2,4 százalék alatt maradhat, és az Equilor szerint az idei, valamint a jövő évben 2 százalék közelében alakulhat. Ennek megfelelően a GDP-arányos államadósság további lassú csökkenésére lehet számítani. Az év első felében Magyarország hitelminősítésének javítása nem várható, esetleg a Moody’s javíthatja a stabil kilátást pozitívra. Ősszel azonban – amennyiben a kedvező makrogazdasági folyamatok fennmaradnak – a Fitch és az S&P is javíthat a besoroláson.

2019-ben jelentősen megváltozhat a hazai jegybank monetáris politikája, és kamatemelésre is sor kerülhet az inflációs folyamatok függvényében. Az MNB akár már tavasszal konkrét lépéseket jelenthet be, melyekkel fokozatosan elmozdul az ultralaza monetáris politikától, és az év végéig kamatemelésre is sor kerülhet. A normalizálás felé vezető úton a következő lépések várhatóak: tavasszal a devizacsere-ügyletek fokozatos áthangolása, volumenének csökkentése, valamint a 3 hónapos bankközi kamatláb (BUBOR) feljebb engedése, nyáron, kora ősszel pedig a betéti kamatráta emelése, majd késő ősszel, év vége felé az alapkamat emelése. Az Equilor összesen 20 bázispontos emelést tart valószínűnek, így 1,1 százalékra emelkedne az alapkamat. A forint az év eleji erősödést követően egy lassú, lépcsőzetesen gyengülő pályára állhat. A januári erősödés két fontosabb okra vezethető vissza: egyrészt decemberben komolyabb uniós forrás érkezett, és a devizatömeg folyamatos forintra váltása önmagában erősítette a magyar fizetőeszközt, másrészt az MNB alelnökének legutóbbi nyilatkozata a monetáris politikának belátható időn belül bekövetkező fordulatát jelzi előre. Az idei évben jelentkező bizonytalansági faktorok, a piacokon emelkedő volatilitás és az ebből kialakuló kockázatkerülés a forintra sem lesz túl jó hatással, és egy átmeneti erősödési időszakot követően a forint árfolyama a 324-es szintet is elérheti az euróval szemben.

Márciusban lejár Matolcsy György 6 éves jegybankelnöki mandátuma, mely egy nagyon izgalmas időszakot ölel fel. A jegybankelnök drasztikusan más politikát folytatott, mint elődei: Matolcsy nem félt a piaci folyamatok elébe menni, illetve az unortodox lépésektől sem riadt vissza. A kedvező nemzetközi pénzpiaci folyamatok lehetővé tették a jelentős monetáris lazítást. A hazai jegybank, felismerve a lehetőséget, gyors ütemű kamatvágásba kezdett: elnöksége alatt 5,5-ről 0,9 százalékra csökkent az alapkamat, az MNB segítette a vállalatok finanszírozását, integrálta a felügyeletet, hozzájárult az államháztartás finanszírozási költségeinek csökkentéséhez, és a devizahitelek problémáját is normalizálta. Ebben a hat évben 8 százalékot gyengült a forint az euróval szemben, 5 százalékot a lengyel devizához képest. A jelenlegi ciklusnak köszönhetően a következő időszakban az elnöknek nagyobb mozgástere lesz, illetve az integrációk miatt tágabb feladatkörrel rendelkezik majd, mint 6 évvel ezelőtt. Összességében a jegybank jól döntött az unortodox eszközök bevezetésével, amikor kimerültek a hagyományos monetáris eszközök lehetőségei. Bár a folyamat elején a piac némi aggodalommal figyelte a lépéseket, tartva a forint drasztikus gyengülésétől, az akkor fennálló, kedvező globális pénzpiaci folyamatok jelentősen fékezték a hazai deviza leértékelődését, és az MNB is kiválóan menedzselte a különböző eszközök alkalmazását.