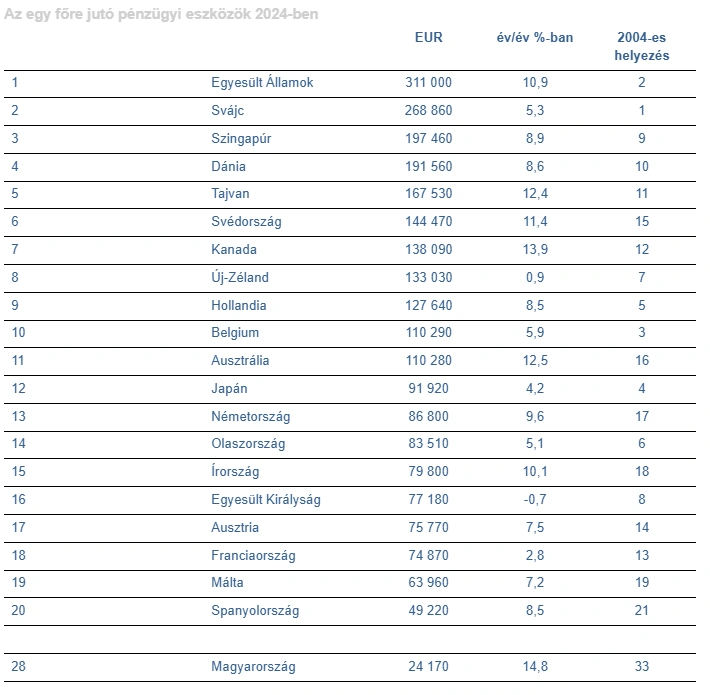

Folytatódik a lendület, Magyarország 28. az Allianz globális vagyonosodási ranglistáján

Made in the USA

Az elmúlt tíz évben az amerikai háztartások pénzügyi vagyona nagyjából a globális átlaggal összhangban nőtt, 2024-ben azonban még ezt is felülmúlta. Ez számokkal kifejezve azt jelenti, hogy míg a mögöttünk hagyott évtizedben a globális pénzügyi vagyon bővülésének 47 százalékban az Egyesült Államok volt a terepe, ez az arány tavaly már meghaladta az 53 százalékot (53,6%).

Az amerikai tempó éles ellentétben áll Nyugat-Európával és Japánnal, ahol a növekedés rendre 2, illetve közel 4 százalékponttal maradt el a tavalyi világátlagtól. Ez a lemorzsolódás hosszabb távon is megfigyelhető: kontinensünk nyugati fele húsz év alatt 9,1, a felkelő nap országa pedig 5,9 százalékpontot vesztett hozzájárulásából a globális pénzügyi vagyon bővítéséhez.

Okos versus konzervatív megtakarítók

A jelentés készítői szerint a vagyon gyarapodásának kulcsa az értékpapírtulajdon, különösen a részvények. E tekintetben az elmúlt két év kifejezetten kedvező volt a megtakarítók számára: 2023-ban (11,5%) és 2024-ben (12,0%) az értékpapírok csaknem kétszer olyan gyorsan nőttek, mint a másik két eszközosztály (biztosítások/nyugdíj: 6,7% és 6,9%, bankbetétek: 4,7% és 5,7%).

Az, hogy ebből a drágulásból mennyit profitálnak a háztartások, a portfólió-összetételen múlt. Jól érzékelteti a különbséget az amerikai és a német megtakarítók eredményeinek összehasonlítása. Németországban az elmúlt tíz évben 5,9 százalékos éves átlagos növekedést ért el a lakosság pénzügyi vagyona, ami közelít az Egyesült Államokban mért 6,2 százalékhoz. Ha azonban a számok mélyére ásunk, azt látjuk, hogy miközben a friss német megtakarítások a meglévő vagyon 3,7 százalékát tették ki évente és ezzel 32 százalékkal járultak hozzá az értéknövekedéshez, Amerika nagyjából fele annyi (2,0%) új befektetéssel kétszer akkora (67%) hozzájárulást ért el.

Ezt a két megközelítést nevezték el a kutatás szerzői „okos”, illetve „konzervatív” megtakarításnak, és rögzítik is a jelentésben: a nagy eltérést javarészt az magyarázza, hogy Észak-Amerikában az értékpapírok aránya 59 százalékos a háztartások pénzügyi eszközein[1] belül, míg Nyugat-Európában ez az arány mindössze 35 százalék.

Itthon dőltek a rekordok

Mi, magyarok inkább a német mintához állunk közelebb a felmérés szerint: nálunk a friss megtakarítások éves szinten 5,5 százalékot adnak hozzá a meglévő vagyonhoz, miközben az értéknövekedésből csupán 44 százalékkal veszik ki a részüket. Éves átlagos növekedésben ugyanakkor jól állunk: egy évtizedes távlatban 11 százalékos az éves rátánk.

„Tavaly a magyar háztartások bruttó pénzügyi vagyona 13,9 százalékkal bővült, ami a globális pénzügyi válság óta a leggyorsabb ütem” – közölte Tölgyes Ágnes, az Allianz Hungária Zrt. pénzügyi divíziójának vezetője. „A jó teljesítmény elsősorban az értékpapír kategória 16,1 százalékos növekedésének köszönhető, de a többi eszközosztály is erősen szerepelt: a bankbetétek 10,7, a biztosítások/nyugdíj-megtakarítások 13,2 százalékkal emelkedtek.”

A friss megtakarítások 16 százalékkal, 17 milliárd euróra nőttek, ami szintén új rekord. A megtakarítások többsége (58%) értékpapírokba áramlott, főként befektetési alapokba és tőzsdén kereskedett alapokba (ETF-ekbe), de a kategórián belül az utóbbi tíz év csúcsértékét állították be a biztosítási és nyugdíjtermékek is (plusz 0,9 milliárd euró).

A magyar lakosság nettó pénzügyi vagyona 14,8 százalékkal nőtt, ezzel Magyarország 28. lett a legtehetősebb országok rangsorában. (lásd a táblázatot).

Újabb gyenge év az ingatlankategóriában

Hiába nőtt tavaly több mint kétszer olyan gyorsan az ingatlanvagyon értéke, mint 2023-ban (+3,6% versus +1,7%), történelmi összevetésben ez a szám is igen gyenge: ennél lassabb növekedésre legutóbb a globális pénzügyi válságot követő időszakban, 2012-ben volt példa.

Az árak piaconként eltérően alakultak. Míg Észak-Amerika határozott emelkedést tapasztalt, addig Nyugat-Európát inkább stagnálás jellemezte, sőt például Franciaországban és Németországban még estek is az árak. A kilátásokat az sem javítja, hogy az éghajlatváltozás egyre erőteljesebb hatást gyakorol az ingatlanvagyonra. A lakásárindex (HPI) különböző klímaforgatókönyvek szerinti előrejelzései 2050-ig 20 százalékos vagy azt is meghaladó csökkenést mutatnak számos piacon, miközben globálisan akár 30 billió euróval is csökkenhet az ingatlanok értéke. Ezért a szakértők szerint a lakásárakat a jövőben az elhelyezkedés és az energiahatékonyság ugyanúgy meghatározza majd, mint az, hogy mennyire fenntartható épületben található az adott ingatlan.