Pénzügyi válság vagy infláció?

Annak ellenére, hogy a gazdaság javuló helyzetben van és a munkanélküliség rekord alacsony, az átlagos amerikai munkavállaló nem érzi magát komfortosan. Hasonló jelenséget láthattunk a 2008-2009-es válság után is.

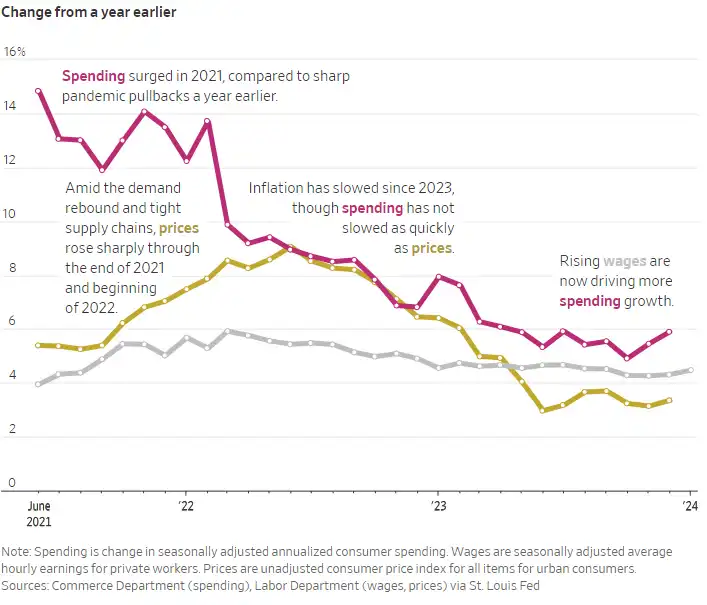

Nem tért vissza a korábbi magas fogyasztás, hanem inkább a megtakarításra terelődött a hangsúly. Az ábrából is az olvasható ki, hogy most is hasonló lehet a helyzet.

A fogyasztás, az infláció és a bérek év per év alakulása az USA-ban*

* Fogyasztás (lila), infláció (sárga), bérek (szürke)

Forrás: WSJ

Ugyan a tavalyi év tavaszától a bérek növekedési üteme már meghaladta az árak emelkedésének ütemét, ennek ellenére a fogyasztás növekedésének mértéke tovább csökkent, majd mostanra stabilizálódott, kicsit növekedett. Pont az utóbbi tényező lehet az, ami most még inkább kivárásra késztetheti a Fed-et.

Mindenesetre a WSJ cikke szerint az amerikai háztartások abszolút nem érzik ezt a fellendülést, a fenti statisztikai adatokkal szemben. Vagyis könnyen előfordulhat az a szituáció, hogy a reálbérek növekedésének ellenére sem indul be erős, inflációt gerjesztő fogyasztás, ahogy a 15-16 évvel ezelőtti válság után sem.

S ha már ütés, akkor a Moody’s is jól odaütött a New York Community Bancorp-nak. Az ingatlanpiaci problémák miatt két fokozattal a junk kategóriába vágta a bank minősítését. Különben a NYCB betéteinek 60 százaléka biztosítással fedezett, de az is igaz, hogy annak idején a First Republic betéteinek durván fele is biztosítva volt.

A Fed mérlegét csak ma este publikálják, így a Bank Term Funding Program keretében nyújtott, banki likviditásnövelő hitelek esteleges növekedését csak ma este vagy holnap reggel tudhatjuk meg, amire az NYCB múlt heti gyorsjelentését követően kiemelt figyelem irányulhat. Az adat indikáció lehet arra nézve, hogy a regionális bankok mennyire ijedtek meg, s mennyire növekedhet a feszültség a bankrendszerben. (forrás: ERSTE)