Részvénypiaci kilátások: hosszabb távra már érdemes vásárolni

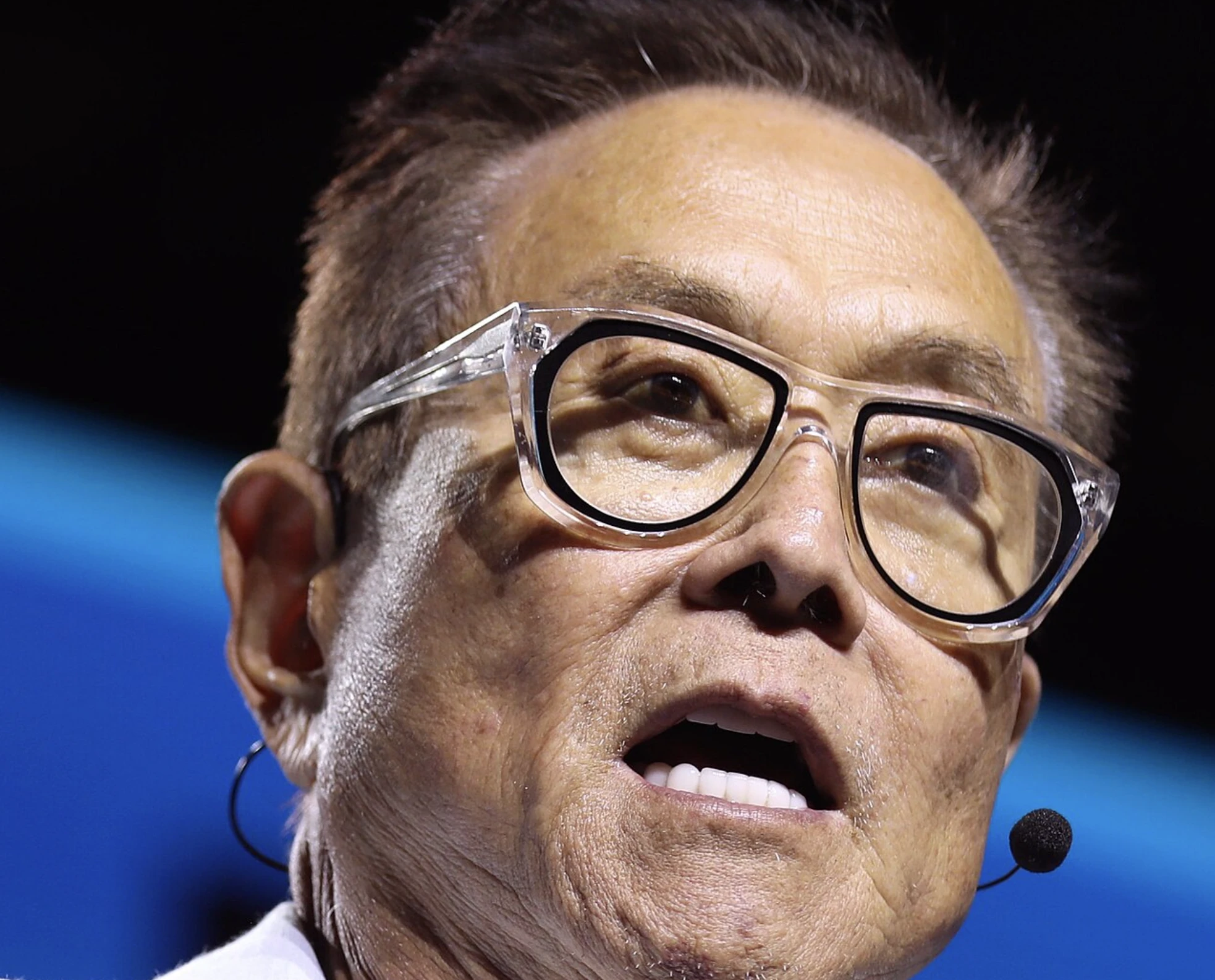

Az amerikai gazdaság az európainál rugalmasabbnak és alkalmazkodóbbnak látszik, igaz, a válság utáni talpra állást jelentős költségvetési támogatás is segíti, ami viszont nem tartható fenn túl sokáig. Márpedig ha csökken a fiskális ösztönzés, az egyre gyengébben bővülő fogyasztás révén a vállalati profitok is eshetnek. „Nem állítható, hogy a tengerentúli részvények nagyon olcsók lennének, értékeltségük inkább közepesnek mondható” – emelte ki Somi András, a KBC Equitas vezető elemzője. Szerinte azok, akik a tőzsdei cégek alacsony értékeltségről beszélnek, nem veszik figyelembe, hogy a cégekhez kapcsolt profitvárakozások túlzóak.

Az elemzői várakozásokba ugyanis még nem épült be több, az eredményt várhatóan csökkentő tényező. „Figyelmeztető jel, hogy alig indult meg az USA-ban a negyedik negyedéves gyorsjelentési szezon, máris sorozatban jöttek ki a jövőbeli lassulást előre vetítő, befektetőknek szóló figyelmeztetések” – mondta Somi András. Hiába tűnnek kedvezőnek a gyorsjelentések, láthatóan nagyobb az aránya azoknak a vállalatoknak, amelyek kénytelenek csökkenteni jövőbeli prognózisaikon.

Amennyiben módosulnak az elemzői várakozások, a részvények árazása sem tűnik majd olyan vonzónak. Markáns áresést nem vár a KBC Equitas, 2012 első felében inkább az árak oldalazó mozgására számít, hol növekvő, hol csökkenő iránnyal, amíg helyükre nem kerülnek a várakozások. „Ilyen körülmények között nem ajánlatos a teljes piacra – azaz tőzsdeindexekre – fogadni, inkább egyedi céges sztorikat kell keresni” – figyelmeztet az elemző, példaként a McDonalds papírját felhozva, amelynek részvényei tavaly július óta közel 25 százalékkal drágultak, jelentős részben az ázsiai terjeszkedésnek és az olcsó étkezési lehetőségek iránti növekvő keresletnek hála, amely az előttünk álló időszakban is fennmaradhat.

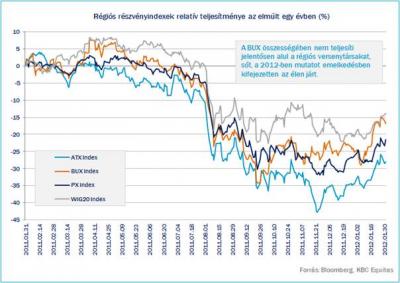

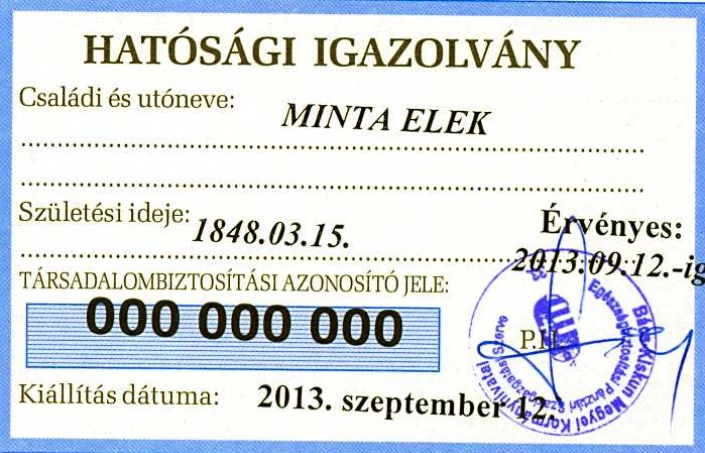

Ámbár a közvetlen külföldi tőzsdei kereskedés lehetősége és a vonzó külföldi papírok hatására a tőzsdézők egyre nagyobb tábora kereskedik a tengerentúli és a nagy forgalmú európai értékpapír-piacokon, a Budapesti Értéktőzsde továbbra is sokak számára a legfontosabb vadászterület. A magyar részvényekkel kapcsolatban óvatos optimista a KBC Equitas. Megállapításuk szerint a részvényekbe – csakúgy, mint a forint árfolyamába és az állampapírok hozamába - sokféle negatív várakozás árazódott be, köztük olyanok is, amelyek nem biztos, hogy beigazolódnak. Az OTP-részvény például, amely nemcsak Magyarországon, de az egész közép-kelet-európai régióban lényegében a legnagyobb forgalmat generáló papír, akár magyar makro-részvénynek is tekinthető olyan mértékben rezonál az ország megítélésének változására. Az elmúlt két hétben ennek volt köszönhető a hirtelen megugrás a BÉT-en is, és a forint piaca is az erősen negatív hangulatból való fellélegzést tükrözte.

Az EU-val és az IMF-fel folytatott tárgyalások alatt ugyan a bizonytalanság fennmaradhat - amit tovább tetéznek az esetleges európai turbulenciák - , a jelenlegi árak mellett a KBC Equitas szerint már érdemes beszállási pontokat keresni. Akár a blue chipek, mint az OTP vagy a MOL vagy a kisebb, de vonzó kilátásokkal kecsegtető papírok, mint az Állami Nyomda vagy a PannErgy között egyaránt találhatnak célpontot, akik hosszabb távra fektetnének be tartós befektetési számlán vagy nyugdíj-előtakarékossági számlán. „Ha valaki több évig tartaná az OTP-részvényt, érdemes megfontolnia a vételt, annak ugyanis, aki a részvényben rejlő hosszabb távú lehetőségekkel kalkulál, kevésbé fáj, ha a papír árfolyama időlegesen még esik 100-200 forinttal, de ugyanez igaz a Mol vagy a Richter részvényeire is.” – mondta a KBC Equitas vezető elemzője.