1,5-2 millió forintba kerül egy 10 milliós lakáshitelnél, hogy ne rettegj a kamatemeléstől

A Magyar Nemzeti Bank kamatemelési pályára lépett júniusban, ami végső soron a hitelek drágulását vonja maga után. Ez a korábban felvett hitelekre is hatással lehet, kivéve, ha a futamidő alatt fix, de legalábbis hosszú évekre fixált kamattal vették fel őket.

Az ok egyszerű: a piaci hitelek esetében minél hosszabb időre fixálja egy pénzintézet a kamatot, annál magasabb THM-mel lehet felvenni az adott hitelt. Ellenben, egy ilyen konstrukció hosszú távra is biztonságot nyújthat, hiszen a kamatok emelkedésekor nem kell attól tartani, hogy a törlesztő azonnal megemelkedik.

A Bank360 elemzői annak jártak utána, hogy mennyivel magasabb költségek mellett kínálják a bankok a hosszú évekre vagy a teljes futamidőre fixált lakáshiteleket, az olcsóbb, változó kamatozású társaiknál.

Az elemzésben 10 millió forintos hitelösszeget vettek alapul, 20 éves futamidővel. A hitelfelvevőnek 220 780 forintos nettó jövedelmet feltételeztek – ez a legutóbbi, áprilisi medián bér –, és úgy kalkuláltak, hogy a hitel felvevője a jövedelmét a hitelfolyósító bankhoz utaltatja.

Hogyan jutsz egyszer Te is saját lakáshoz? ITT megtudhatod!

Az összehasonlításban tételenként azt is kiszámolták, hogy az adott ajánlathoz mekkora jövedelemre lenne szüksége egy hitelfelvevőnek, az MNB adósságfék szabályai ugyanis a jövedelem mértéke, hiteltípus és kamatperiódus alapján rögzítik, hogy a túlzott eladósodást megakadályozandó, egy hitelfelvevő a jövedelme mekkora részét költheti törlesztőkre. A példában az elemzők úgy számoltak, hogy a hitelfelvevőnek nincs más hitele, ezek ugyanis csökkentették volna a jövedelem új törlesztőrészletre rendelkezésre álló részét.

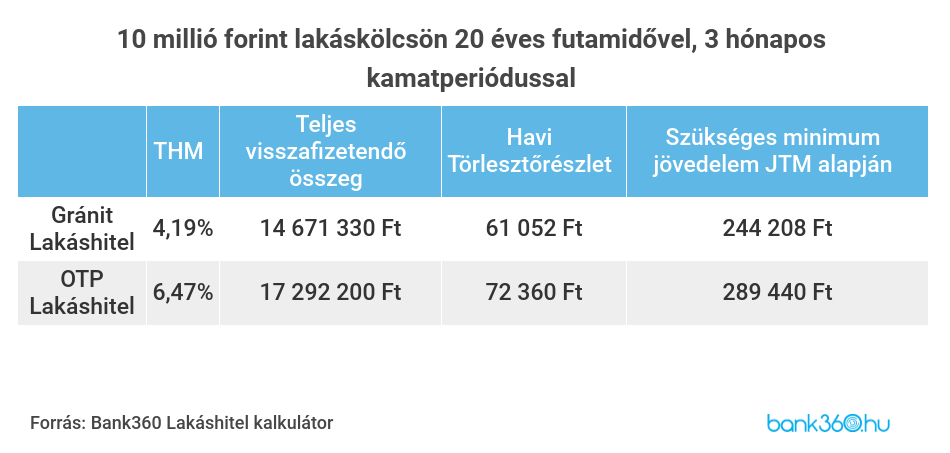

Mennyibe kerül felvenni 10 millió forintot?

Az elérhető legrövidebb, 3 hónapos kamatperiódussal számolva, 20 év futamidőre egy 10 millió forintos lakáskölcsön 4,19 százalékos THM mellett érhető el a Gránit Banknál, 61 052 forintos havi törlesztőrészlettel és 14 671 330 forintos teljes visszafizetendő összeggel. A másik ajánlat, amely a Bank360 kalkulátora alapján elérhető ilyen rövid kamatperiódussal, az OTP ajánlata 6,47 százalékos THM-mel, 72 360 forintos havi törlesztővel és 17 292 200 forintos teljes visszafizetendővel.

Ezeknél az ajánlatoknál az adósságfék szabályok szerint nem elég a medián jövedelem, hiszen az 500 ezer forint alatti havi bevétel, valamint a rövid kamatperiódus miatt csupán a jövedelem 25 százaléka fordítható törlesztésre. A JTM-szabályok alapján számolt minimálisan szükséges jövedelem – társigénylő bevonása nélkül – a Gránit esetén 244 208, az OTP-nél pedig 289 440 forint lenne.

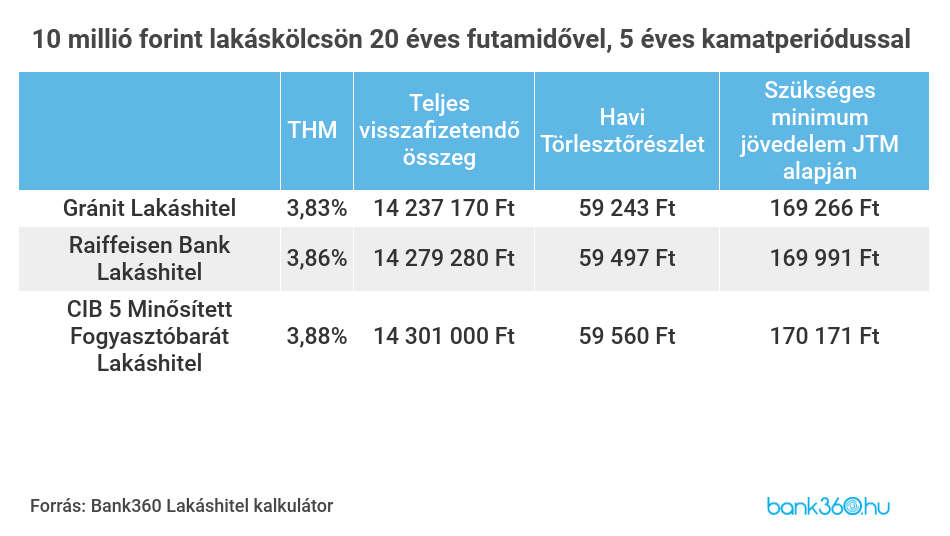

5 éves kamatperiódussal

Egy 10 millió forintos lakáshitelt 20 éves futamidővel, 5 éves kamatperiódusra már 3,83 százalékos THM-mel is fel lehet venni. A visszafizetendő összeg 14 237 170 forint, míg az induló havi törlesztőrészlet 59 243 forint lesz.

Érdekes módon ez azt jelenti, hogy 5 éves kamatperiódussal a változó kamatozású hitelekhez képest hozzávetőlegesen 350 ezer forinttal kell kevesebbet visszafizetni, ráadásul ebben az időszakban biztosan nem éri meglepetés a hitelfelvevőt a törlesztő miatt. Ez azt jelenti, hogy hacsak valaki nem számít a kamatok csökkenésére a következő időszakban – és ezt az elemzők többsége nem várja –, akkor jelenleg nem igazán éri meg változó kamatozású jelzáloghitelt felvenni.

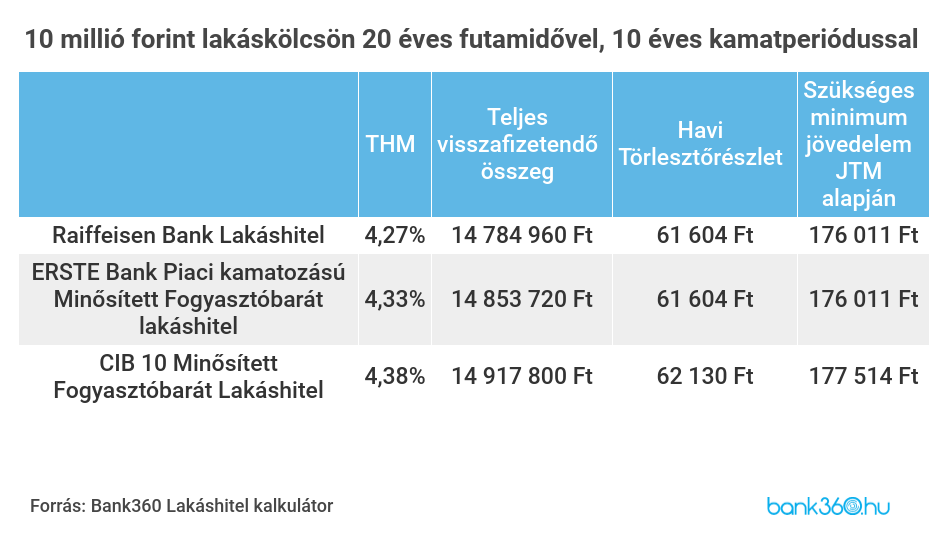

10 éves kamatperiódus

Az ötéves kamatperiódussal összehasonlítva, ha 10 évre emeljük a kamatfixált időszakot, hozzávetőleg 0,5 százalékkal emelkedik a THM, a havi törlesztőrészleteknél pedig nagyjából

2 000 - 2 500 forintos növekedést tapasztalhatunk, a teljes visszafizetendők 5-600 ezer forinttal nőttek.

A változó kamatozású hitelekhez képest nagyjából ugyanannyit kell kifizetni 10 éves kamatperiódusnál, a teljes futamidőt vizsgálva mindössze 1-200 ezer forinttal drágábbak a hosszabb ideig állandó törlesztőrészletű hitelek.

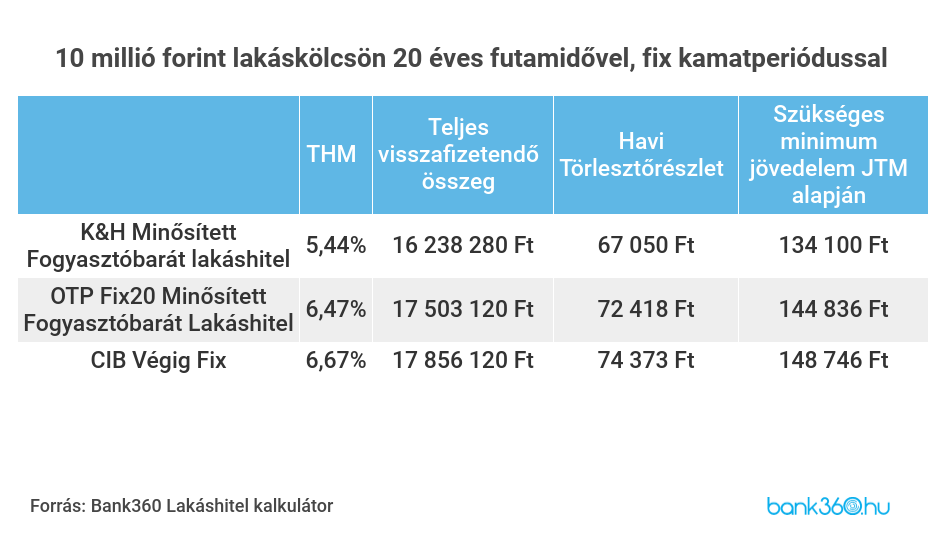

Fix kamatperiódussal

Ha a futamidő alatt végig változatlan kamatokat szeretnénk, az már jóval többe fog kerülni. A K&H Minősített Fogyasztóbarát (MF) Lakáshitelének THM-e már meghaladja az 5 százalékot, jelenleg 5,44 százalékon áll. A hitelajánlathoz 67 050 forintos havi törlesztő és 16 238 280 forintos teljes visszafizetendő összeg tartozik, ami a Bank360 kalkulátora alapján az egyetlen ajánlat, aminek 17 millió alatt marad a visszafizetendője a fent részletezett feltételekkel.

Az OTP Fix20 MF lakáshitele és a CIB VégigFix ajánlata elég közel áll egymáshoz, az előbbinek 6,47%, míg utóbbinak 6,67% a THM-e. Az OTP ajánlatának törlesztőrészlete 72 418 forint, visszafizetendője 17 503 120 forint. A CIB hitelének havi törlesztője kicsit magasabb, 74 373 forint, a teljes visszafizetendő összege pedig 17 856 120 forint.

A végig fix kamattal felvett hitelek esetén 1,5-2 millió forinttal kell többet visszafizetni, mintha egy változó kamatozású vagy az öt évre fixált kamatú kölcsönt választanánk – persze csak ha közben nem emelkednek a kamatok, hiszen amint ez megtörténik, a változó kamatozású konstrukciók előnye hamar elfogyhat.