Nem okozott meglepetést az új vezetésű MNB

Felfelé mutató inflációs kockázatok látszanak. A megjelent közleményben jelezték, hogy a felfelé mutató kockázatok övezik az inflációs előrejelzést, a bizonytalanságot többek között a geopolitikai konfliktusok, az éleződő kereskedelmi feszültségek okozzák, illetve az Egyesült Államokban megjelent a konjunktúra lassulásának kockázata. Az Európai Unióban a költségvetési szabályok lazítása és az elmúlt hetekben bejelentett kiadásnövelő programok az évek óta visszafogott gazdasági növekedés élénkülését hozhatják. Varga Mihály elmondta, hogy várhatóan a márciusi éves infláció alacsonyabb lesz a februárinál.

Huzamosabb ideig nem várható kamatvágás. Varga Mihály az ülést követő sajtótájékoztatón újságírói kérdésre elmondta, hogy huzamosabb ideig nem látnak lehetőséget az alapkamat csökkentésére, a várt inflációs pálya felrajzolásakor mérlegeltek minden kockázatot. Egy másik, kamatemelésre vonatkozó kérdésre úgy válaszolt, hogy ma úgy ítélték meg, hogy az inflációs cél elérése érdekében kamattartásról kellett dönteni, más opciót nem is tárgyaltak.

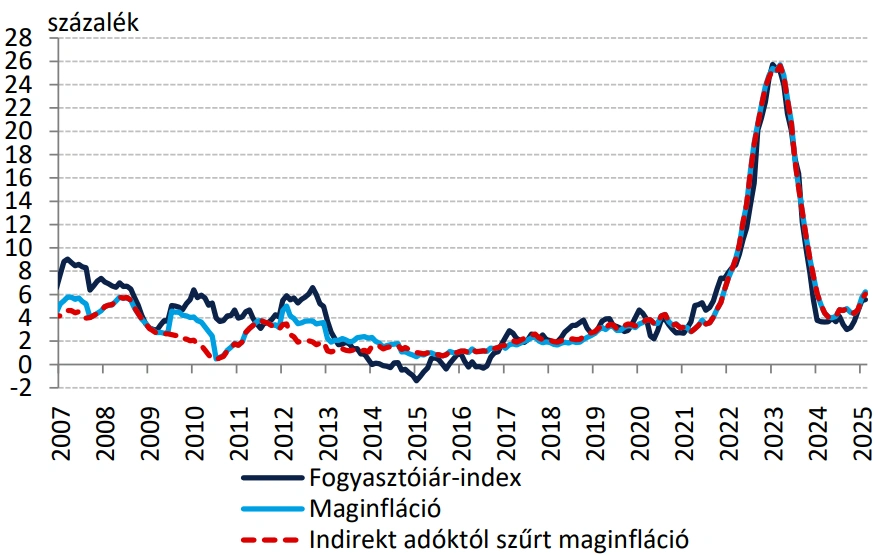

Jelentősen csökkent a GDP-növekedési és emelkedett az inflációs előrejelzés az idei évre vonatkozóan. Az MNB az idei évre a korábbi 2,6-3,6 százalék helyett 1,9-2,9 százalékos gazdasági növekedést vár, a jövő évi és a 2027-es prognózist kismértékben megemelték, 3,7-4,7, illetve 2,8-3,8 százalékra. Az idei évi inflációs várakozást 3,3-4,1 százalékról 4,5-5,1 százalékra emelte a jegybank, a jövő évit 2,5-3,5 százalékról 2,9-3,9 százalékra, míg a 2027-est változatlanul 2,5-3,5 százalékon hagyta. A jelenlegi várakozás szerint az infláció 2026 elején tér vissza a toleranciasávba (4 százalék alá), majd 2026 végére közelíti meg a 3 százalékos jegybank célt.

A februári infláció is meglepetést okozott. A januári magas infláció tovább emelkedett az év második hónapjában, éves bázison 5,6 százalékos, havi bázison 0,8 százalékos áremelkedést mért a KSH. Kiemelkedő az élelmiszerek több mint 7 százalékos éves drágulása, de a szolgáltatások is 9,2 százalékkal emelkedtek. Az Equilor várakozása szerint az idei évben 5,5 százalékos lehet az átlagos infláció. Az élelmiszerárak letörése érdekében a kormány árrés-stopról határozott, mely rövid távon mérsékelheti az árnyomást. Ugyanakkor a korábbi tapasztalatok alapján, amennyiben túl hosszú ideig lesz fenntartva, összességében káros folyamatokat indíthat el.

Forrás: Magyar Nemzeti Bank

Óvatosabbá váltak a nagyobb jegybankok is. A Fed múlt heti kamatdöntő ülésén kamattartásról határozott, a jegybankárok kamatvárakozásait tükröző Dot Plot ábra mediánja továbbra is összesen 50 bázispontos kamatvágást mutat az idei évre, de az adatpontok a kevesebb kamatvágás felé tolódtak. A jegybank közölte, hogy a gazdasági kilátások körüli bizonytalanságok erősödtek az elmúlt időszakban, emiatt a gazdasági növekedési prognózisokat is csökkentették, az idei évre a korábbi 2,1 százalék helyett csupán 1,7 százalékos bővülést várnak az Egyesült Államokban. Az Európai Központi Bank április 17-én tartja következő kamatdöntő ülését, ahol már nem teljesen biztos a további kamatvágás. A piaci szereplők 65 százalékos eséllyel árazzák jelenleg a 25 bázispontos kamatvágást, míg 35 százalékkal a kamattartást. Az elmúlt hetekben több döntéshozó is felhívta rá a figyelmet, hogy Donald Trump vámbejelentései nagyfokú bizonytalanságot okoznak, és felfelé mutató inflációs kockázatot jelenthetnek a globális gazdaságban, ami óvatosságot indokol.

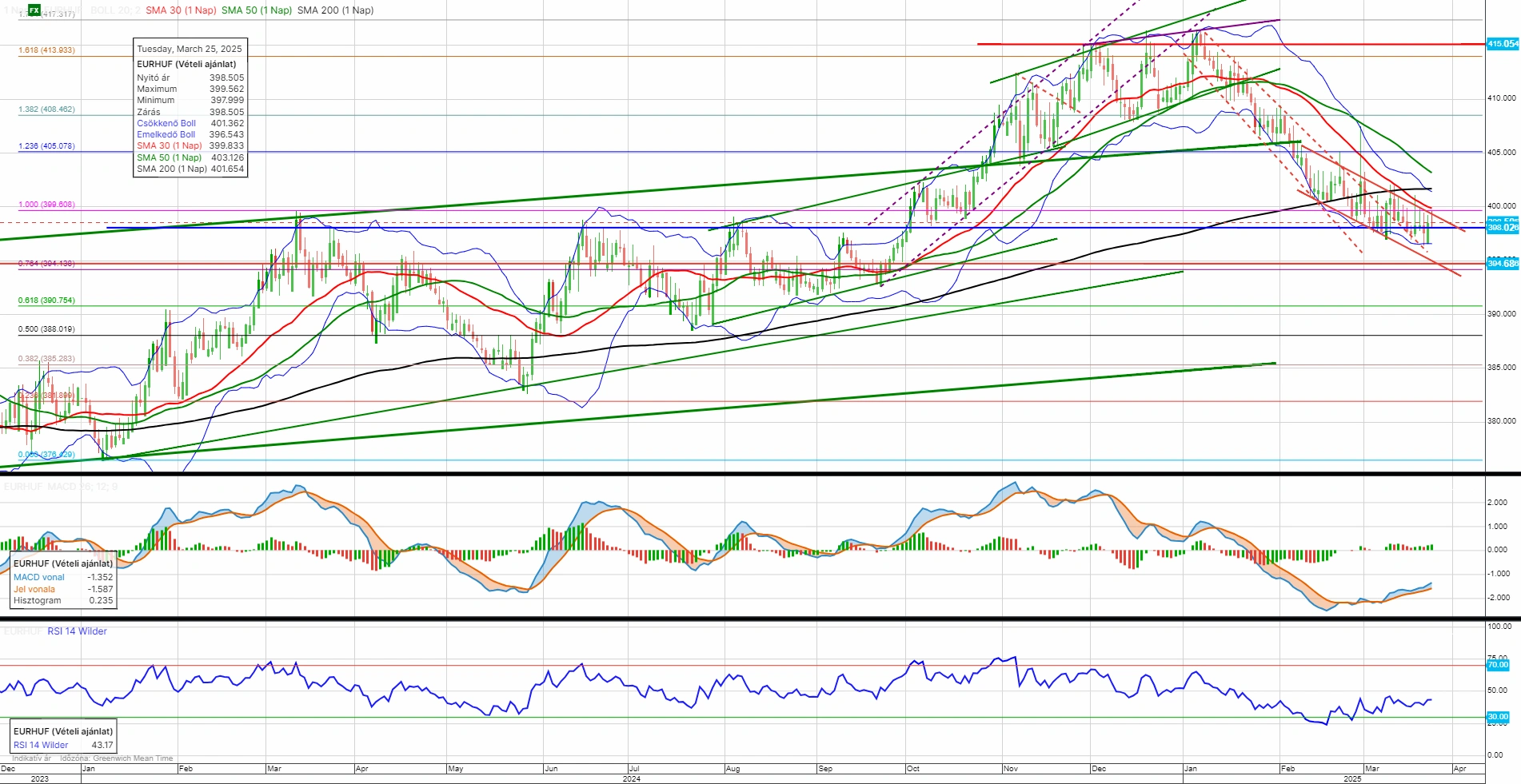

Fontos támasz közelében az euró-forint árfolyama. A jegyzés hetek óta a 398-as, rendkívül erős és fontos támaszt tesztelgeti, de szignifikáns letörésre nem került sor. Az indikátorok továbbra is felfelé mutatnak, erős pozitív divergenciával, így a technikai kép alapján jó esély van egy felpattanásra a következő időszakban. Az első fontos ellenállási zóna 399,60-400,00 között látható, majd a 200 napos mozgóátlag 401,65-nél képez ellenállást.