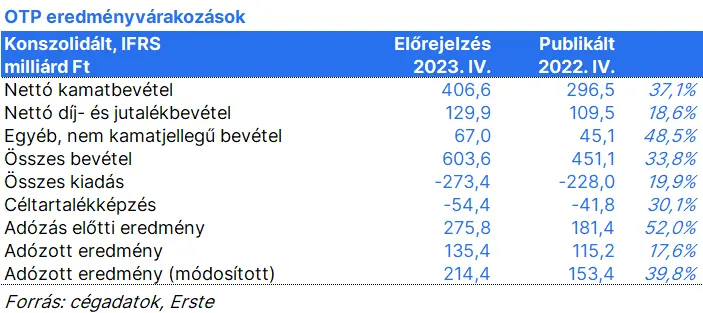

Visszaeshetett az OTP profitja - elemzés

Az első három negyedévben látott nagyon erős profitot követően az előző negyedévekhez képest visszaesésre számítunk az OTP nyereségességében mind a számviteli, mind pedig a korrigált eredmény tekintetében, de év/év alapon még így is növekedhetett az eredmény.

Várakozásunk szerint a negyedik negyedévben 79 milliárd forint egyszeri költség keletkezhetett, elsősorban az 59,5 milliárd forinttal a könyvszerinti érték alatt eladott román leányvállalat értékesítéséhez kapcsolódóan. Ezen túlmenően növekvő céltartalékképzéssel, működési költséggel és adóteherrel számolunk. Ennek eredményeként a számviteli profit 135,4 milliárd, a korrigált eredmény pedig 214,4 milliárd forint lehetett a negyedévben.

A nettó kamateredmény a harmadik negyedévi 381,8 milliárdról 406,6 milliárdra emelkedhetett, annak köszönhetően, hogy a magyar alapkamat csökkentés eredményeként a hazai piacon enyhülhetett a kamatmarzsra nehezedő nyomás, míg a többi országban kedvező maradt a kamatkörnyezet.

A nettó díj- és jutalékbevétel negyedéves alapon is tovább javulhatott, főleg a befektetési alapok után járó sikerdíjak miatt. A hozamcsökkenés a negyedik negyedévben is pozitívan hatott az egyéb eredményre a babaváró hitelek és egyéb támogatott hitelek pozitív fair value átértékelésén keresztül, azonban ez a hatás sokkal kisebb lehetett, mint az előző negyedévekben volt.

A működési költségek tovább emelkedhettek az inflációs nyomás, illetve a negyedik negyedévi bónuszfizetések miatt is. Az elmúlt negyedévekben látott rendkívül alacsony céltartalékképzés a negyedik negyedévben 54,4 milliárd forintra emelkedhetett, elsősorban az üzbég Ipoteka bank felvásárlása utáni portfoliótisztításhoz kötődően.

A bankokra vonatkozó adókulcs mértékét Ukrajnában 18%-ról 50%-ra emelték, melynek negatív hatását visszamenőlegesen egyszeri hatásként számolják el, ami jelentősen megdobja a negyedik negyedévi adófizetési kötelezettséget. (forrás: ERSTE elemzés)