A kamatplafon alól már a THM-padlásra viszik a lakáshiteleket a bankok

Mióta nem köti a bankokat az önként vállalt kamatplafon, egyre több lakáshitelnek emelkedik a kamata. A napokban újra drágított több pénzintézet akár azon az áron is, hogy ezzel a januártól június végéig élő 7,30 százalékos maximum fölé kerül. (A kamatplafon a lakossági lakáskölcsönöknél valójában nem az ügyleti kamatra, hanem a THM-re vonatkozott). Az még nem látszik, hogy a sorozatos emelések milyen hatással lesznek a hitelkeresletre, ami az MNB legutóbb közzétett adatai alapján június végéig kiemelkedő volt, de addig élt a THM-plafon is.

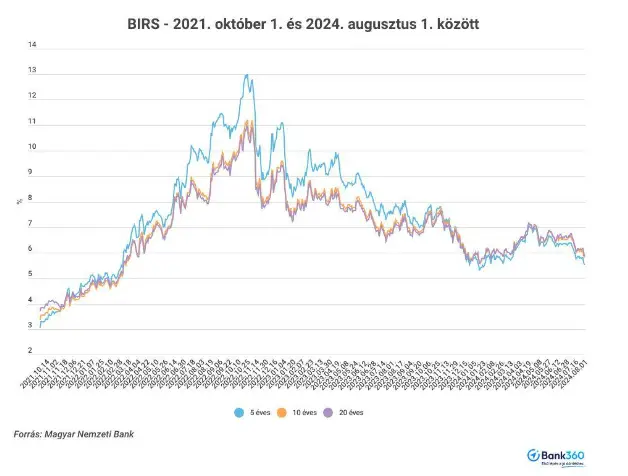

A kamatemelések oka, hogy az elmúlt hónapokban nem csökkentek érdemben a lakáshitelek árazására ható referenciamutatók, a plafon miatt pedig így szinte kamatfelár nélkül adták az új jelzálogkölcsönöket a bankok, amit a kamatplafon kivezetése után már egyre kevésbé tesznek meg. Az elmúlt hónap referenciakamatainak mozgása alapján hamarosan változás állhat be, és ismét elindulhatnak lefelé a lakáshitel kamatok, miután bő egy hónap alatt 0,75-0,80 százalékpont közötti csökkenés történt a BIRS-mutatónál - hívják fel a figyelmet a Bank360.hu szakértői. Ennek a hatására azonban egyelőre várni kell, az elmúlt napokban még növelték a kamatokat a bankok, nem csökkentették.

Így módosultak a jelzáloghitelek

Az UniCredit Bank július végén módosított a jelzáloghitelek kamatain. Az igazolt jövedelemtől és a választott kamatperiódustól függetlenül emelt a kamatokon, ezzel valamennyi módosított konstrukciónál meghaladta a teljes hiteldíj mutató a korábbi 7,30 százalékos plafont. A 10 éves kamatperiódusú hiteleknél az emelés mértéke 0,54 százalékpont volt, a futamidő végéig fix kamatozású kölcsönök pedig 0,55 százalékponttal drágultak. Így a hagyományos és a Minősített Fogyasztóbarát lakáshitelek kamata is egységesen 7,49 százalékra emelkedett.

Szintén július végén emelte lakáshitelkamatait a K&H Bank, ami a hónapban már a második korrekció volt a bank részéről. Az öt- és a tízéves kamatperiódusú, illetve a futamidő végéig fix kamatozású hitel kamatát havi 250-500 ezer forint közötti igazolt nettó jövedelem esetén 0,30 százalékponttal, 500-800 ezer közötti jövedelemnél 0,20 százalékponttal emelte.

A 800 ezer forint feletti jövedelmet igazoló ügyfeleknek ugyanannyi maradt az ügyleti kamat, a rövidebb, 5 éves kamatperiódusnál 6,69 százalék, a hosszabbaknál pedig 6,89 százalék. A módosítás után az ügyleti kamat a módosított lakáshiteleknél 6,89 és 7,39 között alakul, ami azt jelenti, hogy a félmillió forint alatti jövedelmet igazoló igénylőknél már a korábbi kamatplafonnál drágább ajánlatokra kell számítani.

A személyi kölcsönöknél folytatódott a kamatok csökkenése

A Bank360.hu összesítése szerint a lakáshitel felvételét tervezőkkel szemben az elmúlt hónapokban rekord ütemben fogyó személyi kölcsönök igénylői örülhetnek, hiszen jellemzően augusztus elején is folytatódtak az elmúlt hónapok kamatcsökkentései. Az OTP Banknál a Minősített Fogyasztóbarát személyi kölcsön kamata egy százalékponttal lett kisebb, de csak kifejezetten nagy összeg felvételénél: legalább 10,1 millió forint igénylése esetén így az ügyleti kamat 13,99 százalékról 12,99 százalékra csökkent. 2-3,1 millió forint között viszont 16,40-ről 16,59 százalékra nőtt a kamat. Emellett az is újdonság, hogy az OTP-nél most már akár 12 millió forint személyi kölcsönt is fel lehet venni, a hagyományos és a fogyasztóbarát formából is.

Az Erste Bank szintén a Minősített Fogyasztóbarát személyi kölcsön kamatán csökkentett. Havi 200-250 ezer forint igazolt jövedelem között, 48-60 hónapos futamidőt vállalva 0,37 százalékponttal lett kisebb a kamat, illetve ugyanekkora változás történt 250 ezer forint feletti jövedelem igazolása esetén, 3 millió forint felvett hitelösszeg alatt. A kamat így 16,23 százalékra módosult. 66-84 hónapos futamidő választása és 200-250 ezer forintos jövedelem igazolása esetén 0,19 százalékponttal csökkent a kamat, 16,40 százalékra.