Az Nvidia babérjaira tör az AMD - érdemes figyelni a részvényt!

A második negyedéves gyorsjelentésében az AMD 18%-os bevételcsökkenésről számolt be az előző évhez képest. A vállalat különösen érzékenynek bizonyult a PC-piac visszaesésére. A kliens-szegmensben, amely a fogyasztóknak történő számítógép-alkatrész értékesítést foglalja magában, 54%-ot zuhant a bevétel.

A PC-piac kihívásai mellett az AMD adatközpont-üzletága is gyenge eredményt tudott felmutatni. A vállalat évekig vezető szerepet töltött be a központi feldolgozóegységek (CPU-k) piacán, és kapóra jött a felhőszolgáltatók megugró kereslete. Az AI fejlődése azonban a GPU-kat sokkal fontosabbá tette a felhőszolgáltatók számára, így az AMD adatközponti bevétele 11%-ot esett a második negyedévben.

Az Nvidia sikerén felbuzdulva az AMD vezetése elhatározta, hogy csatlakozik a nagy rivális chipgyártóhoz, és elkezdi a mesterséges intelligencia alkalmazások fejlesztéséhez használt grafikus feldolgozóegységek (GPU-k) gyártását.

Az AMD júniusban mutatta be az MI300X névre hallgató GPU-t, melyet várhatóan 2024-ben dobnak piacra. Augusztusban felvásárolták a Mipsology nevű AI-szoftvercéget. A startup technológiája segíthet az AMD-nek egy olyan platform kifejlesztésében, amely a GPU-ival együtt futva AI-modelleket hoz létre, hasonlóan az Nvidia CUDA Toolkitjéhez, hogy még szélesebb körű szolgáltatást tudjanak nyújtani az ügyfeleiknek.

Az AI-piac 2022-ben elérte a 137 milliárd dollárt, és a Grand View Research előrejelzése szerint 2030-ig 37%-os éves növekedés várható, így, ha az AMD belépése sikeres lesz a mesterséges intelligencia alkalmazásokhoz szükséges GPU-k piacára, akkor a vállalat jelentős profitra tehet szert.

A vállaltot követő elemzők optimisták, 39-en vételre ajánlják, 12-en tartásra, és csak egy elemző javasolja az eladását. Az átlagos célár 140,5 dollár, ami 37 százalékkal magasabb az aktuális árfolyamnál.

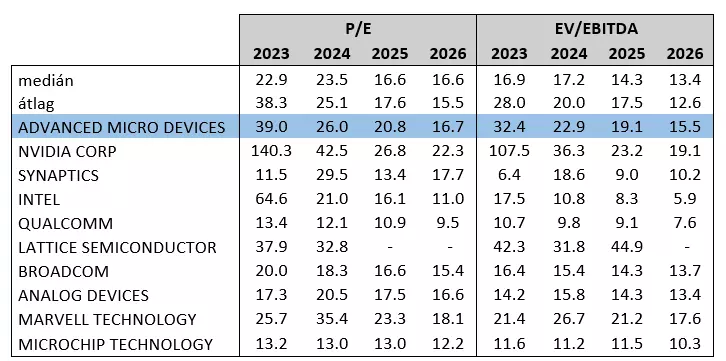

Nem olcsó, de ez változhat

Az idei 39-es P/E arány nagyjából a szektortársak átlagával egyezik meg, annál kicsivel magasabb, ahogy a jövő évre várt 26-os érték is. Ha a két nagy vetélytárssal vetjük össze, akkor azt látjuk, hogy az Nvidiánál alacsonyabb, az Intelnél viszont magasabb az AMD következő évekre várt értékeltsége. Az EV/EBITDA mutató alapján a szektor átlagánál nagyjából 10 százalékkal drágábbak az AMD részvényei, és ez a különbség érdemben nem változik a következő években sem.

A nyereség várt növekedési üteme mindenesetre biztató, de ehhez az kell, hogy a mesterséges intelligencia chipek terén sikeresen debütáljon a cég jövőre. A P/E arányt a várt jövőbeli eredménynövekedéssel összevető PEG ráta az AMD esetén 0,81. Ez azt jelenti, hogy a viszonylag magas P/E ráta ellenére kedvezően értékelt a vállalat, ugyanis a PEG ráta esetén az 1 alatti érték számít jónak.

Forrás: Erste, Bloomberg

Technikai kép

A technikai kép rövid távon pozitív, az árfolyam szeptember végén a 200 napos mozgóátlagról pattant fel, az MACD indikátor szeptember 29-én vételi jelzést adott. A múlt héten a 20 és a 30 napos mozgóátlag fölé emelkedett a papír, és kitört a csökkenő trendcsatornából, ami lendületet adhat a további emelkedésnek. A következő ellenállást a 111,6 dolláros szint jelentheti.

Forrás: Erste, Bloomberg