Újra osztalékpolitikát hirdethet a Magyar Telekom?

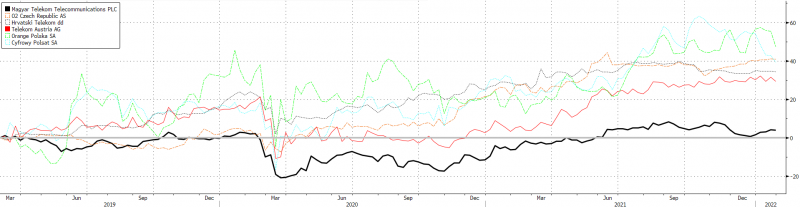

Az elmúlt egy-két, sőt három évben a Magyar Telekom határozottan alulteljesítette a régiós szektortársakat. Három év alatt a teljes hozam (árfolyam és osztalék együttesen) mindössze 8% volt, míg a szektorban átlagosnak számított a 40%-os összesített hozam is.

Forrás: Bloomberg, Erste

Mekkora is az eladósodottság?

Az osztalékfizetési lehetőségek meghatározásának kiindulópontja a társaság adósságának vizsgálata. Nehezíti a társaság eladósodottságának megítélését, hogy az elmúlt években érdemben változtak meg a számviteli szabályok, így a jelenlegi eladósodottsági mutatók önmagukban nem hasonlíthatók össze teljeskörűen a múltbeli eladósodottsággal, így érdemes korrekciókat végezni.

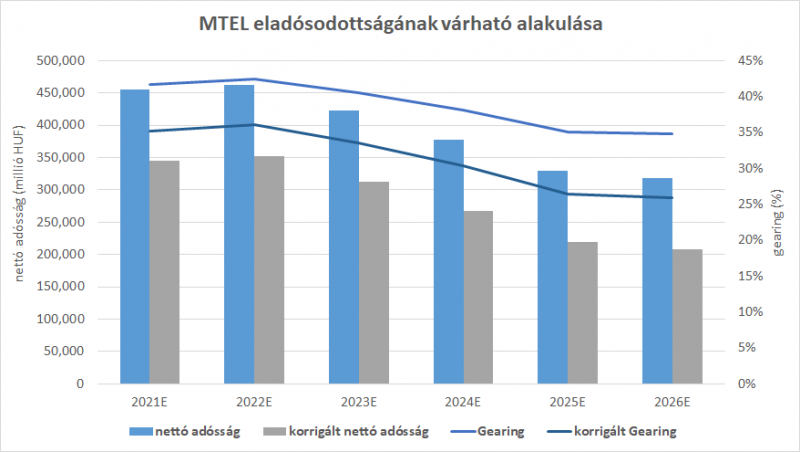

A harmadik negyedéves pénzügyi kimutatás alapján a társaság nettó eladósodottsága 490 milliárd forint, ami a 2021-es EBITDA várakozásunknak a 2,1-szeresét jelenti. Ugyanakkor az elmúlt évek számviteli szabály változása (IFRS 16) miatt jelentős átsorolások történtek, megemelve a kimutatott adósságot. Ugyanis a hosszútávú bérleti szerződéseket (épület, telekommunikációs eszközök) is pénzügyi lízingként kell már bemutatni, bár ez tényleges eladósodottságot nem jelent. Ennek nagyságrendje 110 milliárd forint körüli összeg. Ergo a korrigált nettó adósság számításaink szerint 380 milliárd forint körül lehetett a harmadik negyedév végén. Ez a 2021-es, IFRS 16 alkalmazása nélküli EBITDA várakozásunk 1,8-szerese. Vagyis a korrigált mutató sokkal kedvezőbb képet fest a helyzetről.

Ráadásul a negyedik negyedév és az első negyedév is cash flow pozitív szokott lenni, így az osztalékfizetés időpontjáig várhatóan még tovább javul majd az eladósodottsági mutató.

Ha az eladósodottságot a tőkeáttétellel kívánjuk jellemezni (nettó eladósodottság / (nettó eladósodottság + saját tőke)), akkor 44%-ot, illetve 38%-os korrigált értéket kapunk a harmadik negyedév végére. Korábban, még az IFRS 16 bevezetése előtt 40%-os mutatóhoz kötötték az osztalékfizetést, vagyis a korrigált 38%-os mutató alapján már teljesül a korábbi osztalékfizetési feltétel.

2021 év végi várakozásaink alapján a korrigált nettó adósság 345 milliárd forintra csökkenhetett az év végére, ami az IFRS 16 nélküli EBITDA előrejelzésünk 1,6-szeresével egyezik meg. A korrigált nettó eladósodottsági ráta pedig 35% lehet.

Ráadásul 2014-ben és 2015-ben, az IFRS 16 szabványok bevezetése előtt is 40%-nál nagyobb nettó eladósodottsági ráta mellett döntöttek az osztalékfizetés mellett, az adósság csökkenő trendjére való tekintettel.

Osztalékkilátások

Az elmúlt évek alacsony osztalékfizetési gyakorlata és az osztalékpolitika hiánya miatt meglehetősen alacsonyak az osztalékvárakozások. A Magyar Telekom iránymutatása alapján az FCF és az adózott eredmény növekedésével nőhet az osztalék mértéke, ami a tavalyi 15 forint osztalék és a részvényeként 10 forint értékű részvény visszavásárlás, vagyis összesen 25 forintnyi részvényesi juttatás után csak évi néhány százalékos emelést jelentene, ugyanis az EBITDA tekintetében 1% körüli, vagy azt meghaladó növekedési lehetőséget, a szabad cash flow tekintetében pedig évi 1-2%-os növekedésre lát teret a menedzsment.

A Bloomberg elemzői konszenzusa 17,5 forint osztalékot vár a 2021-es, és 20 forintot a 2022-es eredmény után. Az Erste csoport várakozása 20 illetve 23 forint részvényenként a fenti két időszakra, ezt követően pedig tartósan 25 forint. Ezt további 3 milliárd forintnyi részvényvisszavásárlás egészíthet ki tartósan, ami részvényenként további 3 forintnyi osztalékkal tekinthető egyenértékűnek. Ez utóbbi azért alacsonyabb a korábbi értékeknél, mert a tavalyi 10 milliárd forintnyi részvényvisszavásárlási aukció már mérhető árfolyam emelő hatással járt.

A HOLD Alapkezelő, amely 14,6 millió darab Magyar Telekom részvényt tart az általa kezelt alapokban, és ezzel az egyik legmeghatározóbb kisebbségi tulajdonos, a Magyar Telekomnak címzett nyílt levelében az eladósodottságtól függő osztalékfizetésre tett javaslatot. Az alapkezelő a jelen eladósodottsági szint mellett a középtávú készpénztermelés 60-80%-át javasolja osztalékként kifizetni.

Az Erste elemzőjének eredmény- és cash flow előrejelzése alapján a társaság középtávon évi közel 80 milliárd forintnyi készpénztermelő képességgel rendelkezik. Ez 48-64 forint közötti osztalék kifizetését teheti lehetővé, ami több mint duplája a jelenlegi osztalékvárakozásoknak. Egyúttal kétszámjegyű osztalékhozamot is jelentene a mostani árfolyam mellett, ismét klasszikus osztalékpapírrá téve a Magyar Telekom részvényeit.

Ha a menedzsment 2021-2024-es publikus célkitűzéseiből indulunk ki, akkor 70 milliárd forint körüli szabad cash flow-val számolhatunk. Ez alapján 42-56 forint között alakulhatna az osztalék mértéke 60-80%-os kifizetést figyelembe véve.

Előjelzésünk alapján a sáv közepével (70%) számolva 2022-ben átmenetileg ugyan növekedne a nettó adósság, de még mindig csak az EBITDA duplájára rúgna, így nem lenne szükséges módosítani az osztalékpolitikát.

Számításaink szerint a saját tőke arányos eladósodottság (gearing) a következő években kicsivel 40% fölött alakulna, de a 2023-tól jelentősen javuló eredmény és cash flow termelő képesség növekedése miatt 2024-től már számottevően csökkenne. A korrigált eladósodottsági mutató 7-9 százalékponttal lehet alacsonyabb előrejelzésünk alapján.

Forrás: Erste számítások

Értékeltség

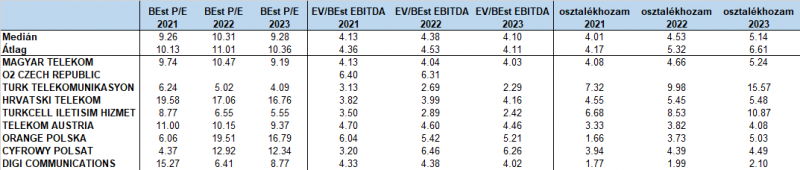

A szektortársakkal összehasonlítva az összes fő előretekintő mutató (P/E és EV/EBITDA) alapján is átlag alatt forog a Magyar Telekom részvénye. Így önmagában az értékeltség is a részvények vétele mellett szólhat.

Forrás: Bloomberg; Erste

Befektetési stratégia

A Magyar Telekom február 23-án, piaczárást követően fogja publikálni 2021-es eredményét. Ez jó lehetőséget teremtene a társaságnak arra, hogy közzétegye osztalékpolitikáját, vagy legalább utaljon rá. Főként, hogy előrejelzésünk szerint az EBITDA AL (lízing utáni EBITDA) 6%-kal bővülhetett 2021-ben, felülmúlva a menedzsment 3%-os előrejelzését. Így tehát erős évet tudhat maga mögött a társaság. Az elmúlt évek tapasztalata alapján a negyedéves eredmény rendszerint már tartalmazott osztalékjavaslatot is. Mindenesetre úgy látjuk, hogy a piaci várakozások osztalék tekintetében meglehetősen alacsonyak, amihez képest könnyű pozitív meglepetést okozni. Ezért egy kedvező osztalékpolitika bejelentésére spekulálva érdemesnek tartjuk a Magyar Telekom részvény vételét. Az imént vázolt 50 forint körüli becslés a maximális osztalékfizetési képességre vonatkozóan felső becslésnek tekinthető, ám a piac már egy visszafogottabb, de emelkedő osztalékjavaslatot is pozitívan fogadna. A pozícióval hosszútávra tervezünk, így a javasolt kiszállási pont 520 forint, szektorelemzőnk intézményi, vételi ajánlásának megfelelően. A veszteség limitáló stop-loss megbízást pedig a 400 forintnál húzódó támaszszint alá javasoljuk elhelyezni. A pozíció hozam/kockázat aránya meghaladja a 3:1-es arányt.