Vegyük az Alibaba részvényt, jól néz ki!

Az Alibaba szenvedése egybeesik a kínai gazdaság gyengélkedésével, ami persze egyáltalán nem véletlen. Szeptember óta azonban az ország vezetése magasabb fokozatra kapcsolt a gazdaság élénkítése érdekében, ami az Alibaba szempontjából is sorsfordító lehet.

A cég bevételének jelentős része, közel fele a hazai kiskereskedelemből származik, és mivel a lakosság fogyasztási kedve jelentősen romlott az előző években, az Alibaba teljesítménye is lefékeződött.

Kellemetlenséget okoz, hogy a cég legnagyobb riválisai (a PDD és a JD.com) előretörtek, részben az Alibaba kárára, aminek részesedése a 2021-es 52 százalékról tavaly 42 százalékra csökkent a kínai e-kereskedelmi piacon.

A fundamentumok rendben vannak

A hazai piaci részesedés csökkenése ellenére a jövő március végén záruló 2025-ös üzleti évet 138,4 milliárd dolláros bevétellel és közel 21 milliárdos nyereséggel zárhatja a cég az elemzők várakozása szerint, ami 5,4 illetve 22,8 százalékos növekedést jelent az előző évhez képest. Jövőre az elemzői várakozások szerint a bevétel további 8,6 százalékkal, a nyereség pedig 12,4 százalékkal nőhet.

Idén szeptemberben a kínai vezetés komoly gazdaságélénkítési programot hirdetett meg. Ezt pozitívan fogadták a befektetők, és a kínai részvények szárnyalni kezdtek. Az Alibaba árfolyama pár hét leforgása alatt több, mint 40 százalékot emelkedett, mivel a lakossági fogyasztás erősödése pozitív hatással lenne a cég teljesítményére. A kínai kormány intézkedései azonban kevésnek bizonyultak, legalábbis rövid távon nem hoztak érdemi változást a kínai gazdasági mutatókban, így a befektetők optimizmusa alábbhagyott.

Bár komolyabb eredmények egyelőre nem mutatkoztak, például a kiskereskedelmi forgalom, ami az Alibaba szempontjából igencsak fontos mutató, augusztus óta emelkedő pályán mozog, és ez bizakodásra adhat okot. Ráadásul a kínai vezetés az eddigieken túl további intézkedéseket tervez, amiket a következő hetekben jelenthetnek be. Ezek segíthetik a bizalom erősödését a fogyasztók és a befektetők részéről is.

Kell-e félni az amerikai vámoktól?

A szeptemberi megindulást követő eséshez hozzájárult az amerikai választások kimenetele is, ugyanis Donald Trump várhatóan szigorúan fog fellépni Kínával szemben, a kampány során 60 százalékos vám kivetését helyezte kilátásba a kínai árukra. Ez az ország e-kereskedelmi cégeit, köztük az Alibabát is negatívan érintené.

Kérdés azonban, hogy mekkora mértékű ez a negatív hatás. Az idén márciusban zárult üzleti évében az Alibaba bevételeinek legnagyobb része (43 százalék) a hazai online kereskedelemből származott. A felhőszolgáltatások, a nemzetközi kiskereskedelem, és a logisztikai szolgáltatások mindegyike 10 százalék körüli részét adta a bevételnek. Ezeken kívül a helyi szolgáltatások üzletág (ami az ételkiszállítást és a térképes alkalmazást foglalja magában) 6 százalékkal, a digitális média üzletág pedig 2 százalékkal járul hozzá az összbevételhez. A fennmaradó közel 20 százalék a cég olyan tevékenységeiből származik, melyeket nem sorolnak be a fenti üzletágak egyikébe sem. Ide tartoznak többek között az Alibaba kínai fizikai boltjai, az egészségügyi termékeket forgalmazó webshopja, az internetes játékokat fejlesztő egysége és az online utazási irodája.

Az USA-ba irányuló export arányáról nem számol be a cég, de a fentiekből leszűrhető, hogy a teljes bevétel legfeljebb pár százalékról lehet szó. Ez alapján az amerikai vámok hatása közvetlenül nem lesz számottevő, az áttételes makrogazdasági hatásokat pedig a kínai gazdaságélénkítő lépések képesek lehetnek ellensúlyozni.

Visszafogott értékeltség

Mivel az elmúlt hetek korrekciója során az árfolyam visszatért a szeptember eleji szintre, a kínai kormány gazdaságélénkítési programjának hatása gyakorlatilag teljesen kiárazódott.

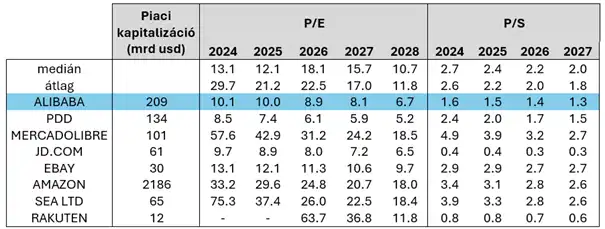

Megnehezíti az értékeltségi mutatók összehasonlítását az alábbi táblázat alapján az, hogy míg az Alibaba március 31-én fogja zárni a 2025-ös üzleti évét, a két hazai versenytársa, a PDD és a JD.com esetén nincs eltérés a naptári évhez képest, így ezek a 2024-es évükben járnak. Ez 9 hónap eltérést jelent, ennyivel jár „előbbre” az Alibaba.

Az Alibaba és a peer-group értékeltségének összehasonlítása

Forrás: Bloomberg, Erste

A fenti anomáliát figyelembe véve az Alibaba P/E rátája nagyjából megegyezik a JD.commutatóival, míg a PDD valamivel alacsonyabb értékeltségen forog. Ez utóbbi esetén a nyereség növekedése gyorsabb, mint amit az Alibabánál láthatunk. A JD.comnyereségének növekedése az elemzői várakozások szerint az Alibabához hasonló mértékben alakul a következő években.

A P/S mutató a JD.com esetén rendkívül alacsony, míg a PDD Holdings az Alibabánál magasabb értékeltségen forog, és ez a következő években is hasonlóan alakulhat.

Mindenesetre az, hogy az elmúlt 5 év átlagához képest jelenleg 40 százalékkal alacsonyabb az Alibaba P/E alapú értékeltsége, arra utal, hogy a részvényt olcsónak tekinthetjük a jelenlegi 86,6 dolláros árfolyamon.

Technikai kép

Az árfolyam szeptemberi hirtelen megugrása azt mutatja, hogy a befektetők nem mondtak le az Alibabáról, továbbra is a látóterükben van, és a megfelelő pillanatra várnak.

Forrás: Erste, Bloomberg

A technikai kép arra utal, hogy az elmúlt hetekben látott korrekció véget ért. Az RSI indikátor már túlvettséget jelzett, amikor a 200 napos mozgóátlagon támaszra lelt az árfolyam, és onnan felfelé mozdult el az előző napokban. Az MACD indikátor épp vételi jelzést készül adni, ami támogatja az emelkedést. Ezen a ponton érdemes lehet beszállni, mivel még bőven van tér az emelkedésre.

Ellenállást a 20 és 30 napos mozgóátlag illetve a májusi lokális csúcsnál húzódó szint jelenthet 90,5 dollárnál. A profitrealizálást a 101,3 dolláros szint alatt, 100,9 dollárnál javasoljuk. Az esetleges veszteség minimalizálása érdekében állítsunk be stop-loss megbízást a 80,2 dolláros támaszszint alá, 79,8 dollárhoz. A pozíció hozam-kockázat aránya így meghaladja a 2:1-et. (forrás: ERSTE)