Az Erste Csoport jó működési teljesítményt nyújtott a harmadik negyedévben is

„Az első kilenc hónapban hitelállományunk a visszafogott gazdasági környezet mellett is emelkedett. Főleg a lakáscélú jelzáloghitelek esetében mutatkoznak végre a fellendülés jelei, nem utolsósorban a csökkenő irányadó kamatok miatt. Bár kockázati költségünk némileg emelkedett, továbbra is alacsony szinten van, és tőkehelyzetünk nagyon szilárd. Mindez jó alapot ad arra, hogy továbbra is betölthessük beruházás- és növekedés-finanszírozó szerepünket a régiónkban, és tovább bővülhessünk” – mondta Peter Bosek, az Erste Csoport elnök-vezérigazgatója.

"Az év első kilenc hónapját az alaptevékenységünk stabil növekedése jellemezte. Kismértékben növeltük hitelállományunkat, és javítottuk az összes alapvető bevételi komponensünket. Mindez a működési eredményünk közel nyolc százalékos növekedéséhez vezetett. Ennek alapján több szempontból is tovább javíthatjuk a 2024-es - már eddig is kedvező - kilátásainkat” – hangsúlyozta Stefan Dörfler, az Erste Csoport pénzügyi vezérigazgató-helyettese.

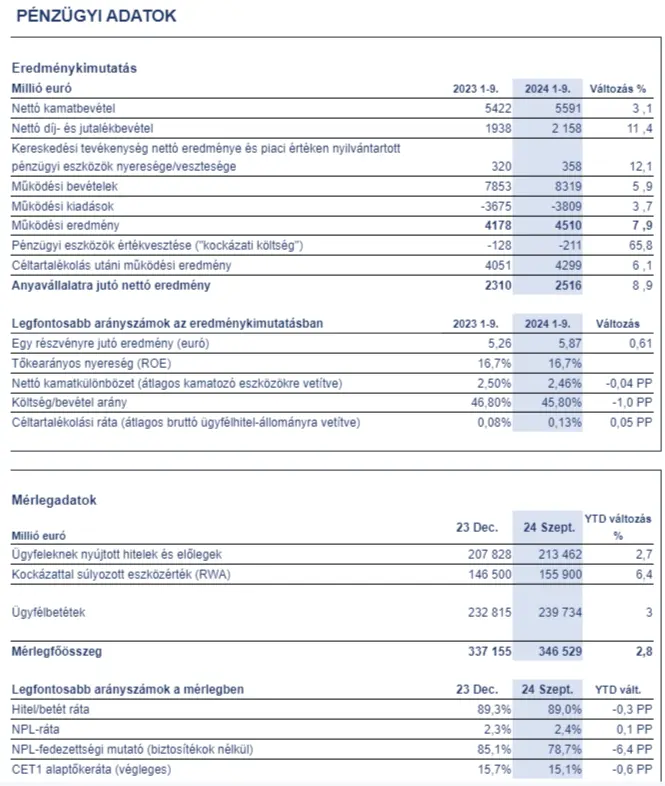

A 2024 január-szeptemberi pénzügyi eredményeket (nyereség és veszteség) a 2023 január-szeptemberi adatokkal, a mérleg tételeinél pedig a 2024. szeptember 30.-i adatokat a 2023. december 31-i pozíciókkal vetjük össze

A nettó kamatbevétel a magasabb hitelállomány miatt nő

A nettó kamatbevétel 5591 millió euróra nőtt (+3,1 százalék; 5422 millió euróról), Ausztria kivételével minden elsődleges piacon, a növekvő hitelállomány és az ügyfélbetétek alacsonyabb kamatkiadásai miatt. A nettó díj- és jutalékbevétel 2158 millió euróra emelkedett (+11,4 százalék; 1938 millió euróról). Szinte minden elsődleges piacon növekedés volt tapasztalható, különösen a vagyonkezelés területén és a pénzforgalmi szolgáltatásoknál. A nettó kereskedési eredmény 428 millió euróra nőtt (337 millió euróról); a piaci értéken nyilvántartott pénzügyi eszközök eredménye -70 millió euróra romlott (-18 millió euróról). E két tétel alakulása elsősorban átértékelési hatásoknak tulajdonítható. A működési bevétel 8319 millió euróra emelkedett (+5,9 százalék; 7853 millió euróról).

Javuló működési eredmény és költség/bevétel arány

Az általános igazgatási költségek 3809 millió euróra nőttek (+3,7 százalék; 3675 millió euróról). A személyi jellegű ráfordítások 2318 millió euróra emelkedtek (+5,6 százalék; 2195 millió euróról), elsősorban a fizetésemelések miatt. Az egyéb adminisztratív költségek 1086 millió euróra nőttek (+2,3 százalék; 1062 millió euróról). Miközben az egyéb adminisztratív költségekhez tartozó betétbiztosítási alapokba fizetendő hozzájárulások – többnyire már a teljes 2024-es évre előre elszámolva – 72 millió euróra csökkentek (119 millió euróról), az IT-költségek 451 millió euróra emelkedtek (403 millió euróról). Az amortizációs és értékcsökkenési leírás 405 millió euróra csökkent (-2,9 százalék; 417 millió euróról). Összességében a működési eredmény jelentősen, 4510 millió euróra nőtt (+7,9 százalék; 4178 millió euróról). A költség/bevétel ráta 45,8 százalékra javult (46,8 százalékról).

Az NPL ráta továbbra is alacsony, 2,4 százalék

A pénzügyi eszközökre elszámolt nettó értékvesztés („kockázati költség”) -211 millió eurót, vagyis az átlagos bruttó ügyfélhitelek állományának arányában 13 bázispontot tett ki (az előző évi 128 millió euró és 8 bázispont volt). A hitelekkel szemben elsősorban Ausztriában volt nettó céltartalékképzés. Pozitív hozzájárulást jelentettek a már leírt hitelek helyreállásából származó bevételek, elsősorban szintén Ausztriában. A bruttó ügyfélhitelekhez viszonyított NPL-ráta enyhén, 2,4 százalékra emelkedett (2,3 százalékról). Az NPL-fedezettségi mutató (biztosítékok nélkül) 78,7 százalékra csökkent (85,1 százalékról).

Erős működési eredmény a megnövekedett nettó nyereség alapja

Az egyéb működési eredmény -289 millió eurót tett ki (-327 millió euró után). Ez magában foglal egy 90 millió eurós céltartalékot, amelyet az osztrák áfatörvény 6. cikkének 1. alpontja 28. (2. mondata) szerinti bankközi mentességre képeztek. Ezt a mentességet az Európai Bíróság vagy az Európai Bizottság olyan támogatásnak minősítheti, amely nem egyeztethető össze az uniós joggal, és ezért lehetséges, hogy vissza kell fizetni. Az ebben a sorban szereplő szanálási alapokba fizetendő, és már a teljes 2024-es évre elszámolt hozzájárulás jelentősen, 28 millió euróra csökkent (113 millió euróról), miután az euróövezetben nem szednek be éves hozzájárulást 2024-ben. Bankokat terhelő különadókat jelenleg négy fő piacon kell fizetni. A 194 millió eurós (148 millió euró előző évi után) összeg az egyéb működési eredményben jelenik meg. Ebből 137 millió euró (tavaly 119 millió euró) kapcsolódott Magyarországhoz. Ausztriában 30 millió euró (29 millió euró), Romániában (újonnan bevezetve 2024-ben) 27 millió euró volt a bankadó. A 74 millió eurós szlovákiai bankadó a jövedelemadók sorában szerepel.

Az eredményt terhelő adók 817 millió eurót tettek ki (670 millió euró után). A kisebbségi részesedések utáni jövedelem 653 millió euróra csökkent (741 millió euróról) a takarékpénztárak alacsonyabb nyereségessége miatt. Az anyavállalat tulajdonosaira jutó nettó eredmény (nettó nyereség) 2516 millió euróra nőtt (2310 millió euróról) az erőteljes működési eredménynek és az egyéb működési eredmény javulásának köszönhetően.

A hitel- és betétállomány emelkedett, a CET1 ráta (pro forma) 15,6 százalék volt

Az alaptőke – AT1 tőkeinstrumentumok nélkül – 27,4 milliárd euróra nőtt (26,1 milliárd euróról). A szabályozói levonások és a CRR-nek (Capital Requirements Regulation) megfelelő szűrés után az elsődleges tier 1-es alaptőke (CET1, végleges) 23,6 milliárd euróra nőtt (22,9 milliárd euróról), a (végleges) szavatolótőke pedig 29,9 milliárd euróra (29,1 euróról). Az első féléves időközi eredményt a fenti adatok tartalmazzák, ám a harmadik negyedévest nem. A teljes kockázati kitettség (a kockázattal súlyozott eszközök, ideértve a hitelezési, piaci, és működési kockázatokat – a CRR szerint végleges) 155,9 milliárd euróra nőttek (146,5 milliárd euróról). Az elsődleges tier 1-es alaptőkeráta (CET1) 15,1 százalék volt (15,7 százalék után), a teljes tőkeráta pedig 19,2 százalékon állt (19,9 százalék után).

A mérlegfőösszeg 346,5 milliárd euróra nőtt (+2,8 százalék; 337,2 milliárd euróról). Eszközoldalon a készpénz- és pénzeszközök 24,0 milliárd euróra csökkentek (36,7 milliárd euróról), a hitelintézeteknek nyújtott hitelek és előlegek állománya 33,2 milliárd euróra emelkedett (21,4 milliárd euróról), leginkább Ausztriában és Csehországban.

Az év eleje óta az ügyfeleknek nyújtott hitelek és követelések állománya 213,5 milliárd euróra nőtt (+2,7 százalék; 207,8 milliárd euróról). Forrásoldalon a hitelintézetek által elhelyezett betétek állománya 16,9 milliárd euróra csökkent (22,9 milliárd euróról). Az ügyfélbetétek állománya – leginkább Csehországban és Romániában – bővült 239,7 milliárd euróra (+3,0 százalék; 232,8 milliárd euróról). A hitel/betét ráta 89,0 százalékon állt (89,3 százalék után).

Előrejelzés

Az első kilenc hónap kedvező üzleti teljesítményét követően az Erste Csoport ismét javítja 2024-es pénzügyi előrejelzését, ezúttal több, mint 16 százalékos ROTE (Return On Tangible Equity) célozva, szemben a korábbi legalább 15 százalékos várakozással.

A vártnál jobb nettó jövedelmezőséget elsősorban a magasabb nettó kamatbevétel magyarázza, amely az előrejelzések szerint 2023-hoz képest több mint 2 százalékkal nő (korábban éves szinten változatlan mérték volt a várakozás). Ez az ügyfélbetétek és a fix kamatozású ügyfélhitelek átárazása pozitív hatásainak, valamint a (változatlan) mintegy 5 százalékos hitelnövekedésnek és a kötvényportfólióból származó magasabb bevételnek tudható be. Ezek mindegyike bőven ellensúlyozta a központi bankok irányadó kamatcsökkentéseinek negatív hatását. A nettó díj- és jutalékbevétel növekedésére (2023-hoz képest körülbelül 10 százalékkal) és a működési költségek inflációjára (2023-hoz képest körülbelül 5 százalékkal) vonatkozó várakozások változatlanok.

Mindennek következményeként javultak a működési hatékonysággal kapcsolatos kilátások is. Az Erste Csoport immár 48 százalékot el nem érő költség/bevétel arányt tervez. A kockázati költségekre vonatkozó előrejelzés változatlan, az átlagos bruttó ügyfélhitelek 20 bázispontja, mivel azokban az országokban ahol az Erste Csoport működik a gazdasági teljesítmény – miközben 2024-re a GDP-növekedés a 0-4 százalékos sávban szóródik – továbbra is nagyjából változatlan.