Drága vagy olcsó most az S&P500 index, avagy érdemes-e most USA részvényt venni?

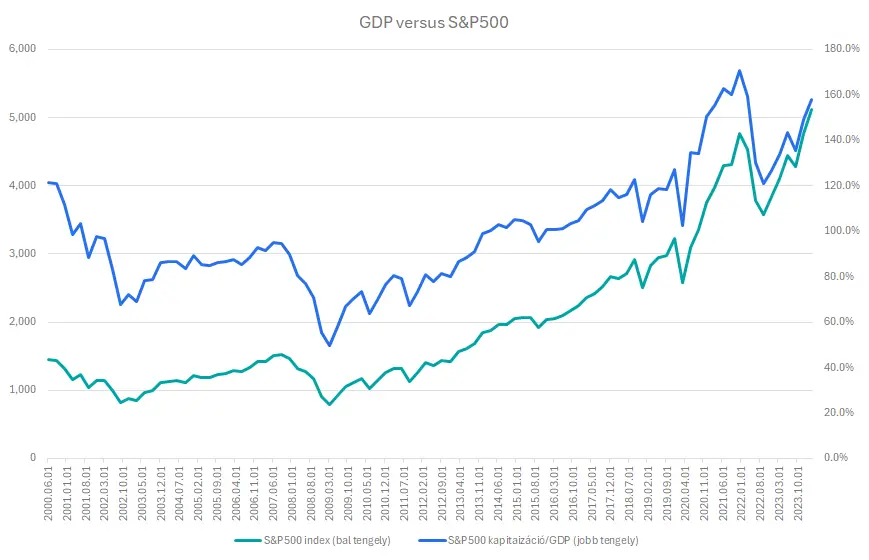

Most azt nézzük meg, hogy hogyan aránylott az elmúlt 23 évben az S&P500 kapitalizációja a nominális, szezonálisan kiigazított évesített amerikai GDP-hez. Mivel ez negyedéves adatokon lehetséges, a most zajló negyedévre az aktuális index kapitalizációval, az első negyedévre becsült GDP-vel és az aktuális index értékkel (pénteki záróár) számoltam.

Amerikai GDP versus S&P500 piaci kapitalizáció

Forrás: Bloomberg, Erste

Mint a fenti ábrán jól látható, a 2009-es válságig az S&P500 kapitalizációjának és a GDP-nek a hányadosa alapvetően csökkenő pályán mozgott. Viszont a 2009-ben indult mennyiségi lazítások hatására ez a trend megfordult, s azóta az index kapitalizációja gyorsabban bővül, mint a GDP.

A fenti grafikon ugyan abszolút értékben nem segít a részvényindex túlértékeltségének megállapításban, de az a négy hónapja indult ralli, na meg a puha landolás fényében még mindig nem tűnik annyira drágának, mint 2021 végén volt, amikor egy komolyabb korrekció kezdődött a piacon. Viszont ezen mérőszám szerinti értékeltség alapon elég sokat is drágult az elmúlt hónapokban, hiszen a szeptember végi 130 százalék környékéről már 160 százalék közelébe emelkedett a vizsgált hányados.

Korábban a mennyiségi lazítás vihette a számított hányadost újabb csúcsokra, most viszont mennyiségi szigorítás van. Ez pedig azt sugallja, hogy a számított értéknek nem kellene a korábbi csúcs fölé, azaz kb. 170 százalék fölé emelkednie. Ezzel szemben a GDP további bővülése lehet az, ami tovább emelheti majd az indexet.

Összegzésképpen: a számított hányados azt mutatja, hogy – valószínűleg – nincs ugyan komoly túlárazottság az S&P500 indexben, de azért egyre inkább közelít a drágának mondható szinthez. Ez pedig korrekcióhoz vezethet, amelyből további emelkedés a GDP bővülésével jöhet majd. (forrás: ERSTE elemzés)