Nagyobbat szigorított a jegybank

Számos új intézkedést jelentettek be a közleményben, illetve a jegybanki háttérbeszélgetésen. A kamatemelési ciklus gyorsabb ütemben folytatódik, változatlanul havi ütemezésű a ciklus, de 30 bázispontos lesz. Ismét szerepet kap az egyhetes betéti eszköz, azt már e hét csütörtökön az alapkamat fölé fogják emelhetik, így az effektív kamat nagyobb mértékben emelkedhet. Kivezetik a forintlikviditást nyújtó swapeszközt, a bankrendszerben lévő likviditás szűkítése érdekében. Az inflációs kockázatokat két fronton kell kezelni. Egyrészt az inflációs várakozások horgonyzottsága és a másodkörös hatások elkerülése a hosszú kamatemelési ciklussal. Másrészt a magyar gazdaságnak magasabb reálkamat mellett is tartós növekedési pályán kell haladnia. Emellett egy új, korlátos, eseti jellegű és rövid futamidejű jegybanki diszkontkötvényt vezetnek be, amely támogatja a pénzügyi rendszerben lévő likviditás hatékony sterilizációját.

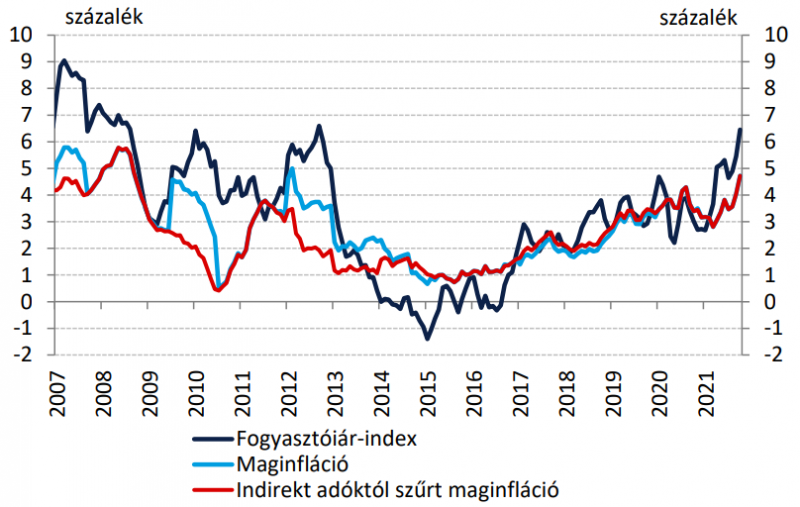

Tovább gyorsult az infláció. Októberben 6,5 százalékra emelkedett az éves infláció, szemben a 6 százalékos várakozással, míg a maginflációs mutató 4,7 százalékon alakult. A növekedést elsősorban az üzemanyagok, élelmiszerek, és az iparcikkek áremelkedése okozta. Az alacsony bázis hatása jövő januárig velünk maradhat, a nemrégi bejelentett, és már érvénybe is lépett hatósági árszabályozás az üzemanyagok esetében csak átmenetileg és mérsékelten foghajta vissza az infláció mértékét. Számításaink szerint novemberben nagyjából 0,25 százalékkal, decemberben és januárban 0,5-0,6 százalékkal foghatja vissza a drágulást, mivel a másodkörös hatások már beépültek az árakba. A hosszabb távú hatások szempontjából a legfontosabb kérdés, hogy február 15-ig hogyan alakul az olaj világpiaci ára, illetve hosszabbít-e a Kormány a szabályozás lejárta után.

A Fed bejelentette az eszközvásárlási program fokozatos leépítését. November elején bejelentették, hogy a hónap közepétől havi 15 milliárd dollárral fogják csökkenteni a korábban 120 milliárd dolláros havi keretösszeggel futó programot, ebből 10 milliárdos csökkentés a kincstárjegyek vásárlását, míg 5 milliárdos a jelzálogfedezetű értékpapírok vásárlását fogja érinteni. Amennyiben minden a tervek szerint halad, a jövő év közepére kivezetik a programot. Jerome Powell a sajtótájékoztatón ismét elmondta, hogy továbbra is átmenetinek tartják az inflációs nyomást, melyet elsősorban kínálati problémák okoznak, de nem tudják előrejelezni, hogy meddig maradhat fenn. A jegybankelnök leszögezte, hogy még nincs itt a kamatemelés ideje, az csak a teljes foglalkoztatottság elérése után esedékes, de hozzátette, hogy nem fognak hezitálni a lépésekkel. A kamatdöntő ülés óta megjelent az októberi inflációs adat, mely a várakozásokat messze felülmúlva 6,2 százalékon alakult éves bázison.

Az EKB egyelőre kitart. A legutóbbi, október végén tartott kamatdöntő ülésen nem tettek bejelentést, viszont kismértékben tovább csökkentették a pandémiás-vészhelyzeti eszközvásárlási program vásárlásainak ütemét. Christine Lagarde a sajtótájékoztatón hangsúlyozta, hogy ez még nem tapering, csupán finomhangolás. A jegybank várakozása szerint a következő hónapokban még emelkedhet az infláció, de jövőre enyhülhet a nyomás. A PEPP-programot várhatóan március végén kivezetik, erről a decemberi ülésen hoznak majd döntést. Egy tegnapi parlamenti meghallgatáson Lagarde leszögezte, hogy várakozásuk szerint az infláció középtávon a jegybanki célszint alá süllyed, és jövőre még nem várható kamatemelés az eurózónában.

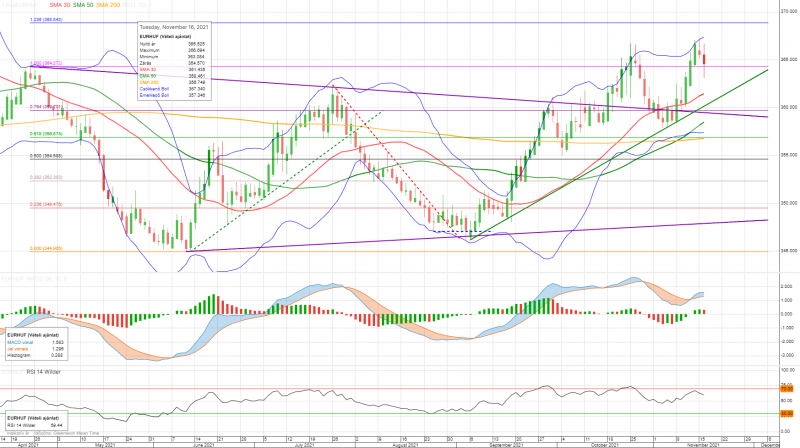

A történelmi csúcs közelében az euró-forint árfolyama. A jegyzés az elmúlt időszakban folyamatosan emelkedett, majd áttörte a 364,25-ös szintet. A tavaly áprilisban elért árfolyamcsúcs 369,59-nél húzódik, mely rendkívül erős ellenállási szintet jelent. Az RSI indikátor továbbra is negatív divergenciát mutat az árfolyammal szemben, a közleményben és a háttérbeszélgetésen megjelent intézkedések forinterősítő hatásúak. Abban az esetben várhatunk érdemi korrekciót, ha a jegyzés visszasüllyed 364,25 alá.