Az Erste Csoport erős működési teljesítménnyel kezdte az évet

A működési bevétel 11,4 százalékkal nőtt

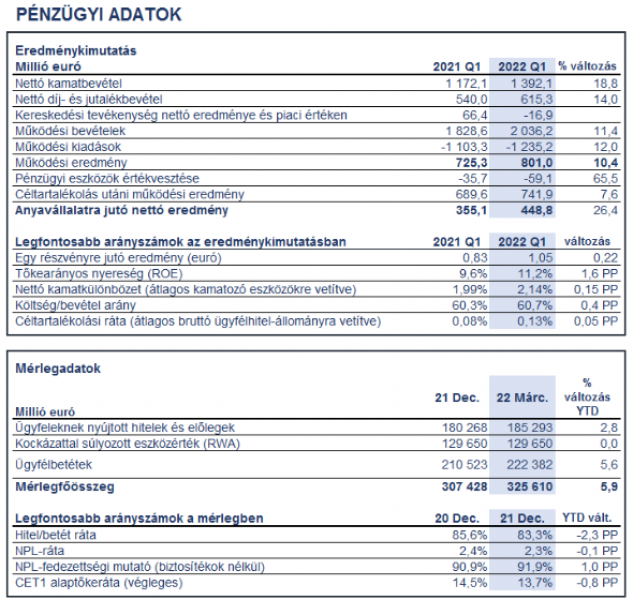

A nettó kamatbevétel 1392,1 millió euróra nőtt (+18,8%, 1172,1 millió euróról), leginkább az eurózónán kívül – elsősorban Csehországban, Magyarországon és Romániában – végrehajtott kamatemeléseknek, valamint a hitelállomány minden piacunkon tapasztalható jelentős növekedésének köszönhetően. A nettó díj- és jutalékbevétel 615,3 millió euróra nőtt (+14,0%, 540,0 millió euróról). Növekedést könyveltek el minden díj- és jutalékbevétel kategóriában az összes elsődleges piacon, különösen a pénzforgalmi szolgáltatásoknál és a vagyonkezelés területén. A nettó kereskedési eredmény -256,6 millió euróra romlott (9,5 millió euróról); a piaci értéken nyilvántartott pénzügyi eszközök nyeresége 239,7 millió euróra nőtt (56,9 millió euróról). Ennek a mérlegsornak az alakulása elsősorban értékelési hatásoknak volt betudható. A működési bevétel 2036,2 millió euróra nőtt (+11,4%, 1828,6 millió euróról).

A működési eredmény 10,4 százalékkal nőtt, a költség/bevétel arány szinte változatlan

Az általános igazgatási költségek 1235,2 millió euróra emelkedtek, (+12,0%, 1103,3 millió euróról). A személyi jellegű költségek mérsékelten, 630,7 millió euróra nőttek (+1,3%, 622,4 millió euróról). A létszám első negyedév végén 44 692 fő volt (+0,2 %, 44 596 fő). Az egyéb igazgatási költségek 468,1 millió euróra nőttek (+35,5%, 345,8 millió euróról), elsősorban a betétbiztosítási alapokba fizetendő hozzájárulások jelentős növekedése miatt, 199,2 millió euróra (107,6 millió euróról). A 2022-re várható rendszeres hozzájárulások zömét már befizették. A 2022. évi jelentős járuléknövekedés a Sberbank Europe AG betétbiztosítási ügyének következtében Ausztriában és Magyarországon megemelkedett befizetés következménye. Az amortizációs és értékcsökkenési leírás 136,4 millió euróra emelkedett (+1,0% 135,1 millió euróról). A működési eredmény jelentősen, 801,0 millió euróra nőtt (+10,4% 725,3 millió euróról). A költség/bevétel ráta szinte változatlan marad: 60,7 százalék (60,3 százalékot követően).

A nettó nyereség 26 százalékkal nőtt az előző évihez képest, a kockázati költségek alacsony szinten maradtak

A nettó céltartalék-képzés miatt a pénzügyi eszközökre elszámolt nettó értékvesztés (a kockázati költség) mínusz 59,1 millió eurót, vagyis az átlagos bruttó ügyfélhitelek állományának arányában 13 bázispontot tett ki (szemben az előző évi -35,7 millió euróval és 8 bázisponttal A hitelekre, valamint kötelezettségekre és garanciákra nettó céltartalékot kellett képezni Ausztriában, valamint Szlovákiában, Csehországban és Romániában, ám ez általában alacsony szinten maradt.

Pozitív hozzájárulást jelentettek a már leírt hitelek megtérüléséhez kapcsolódó bevételek és visszaírások minden szegmensben, főként Horvátországban. A bruttó ügyfélhitelekhez viszonyított NPL-ráta a tőzsdei kibocsátás óta eltelt időszak történelmi mélypontjára esett 2,3 százalékra (2,4 százalékról). A NPL-fedezettségi mutató (biztosítékok nélkül) 91,9 százalékra nőtt (90,9 százalékról).

Az egyéb működési eredmény -132,7 millió euró volt (előző évi -126,7 millió euró). Az ebben a sorban szereplő szanálási alapokba fizetendő 2022. évi hozzájárulás – leginkább Ausztriában és Csehországban – nőtt, 123,1 millió euróra (100,3 millió euróról). A bankadók 40,2 millió euróra növekedtek (33,2 millió euróról). Jelenleg a bankcsoport két elsődleges piacán van érvényben bankadó fizetési kötelezettség. Magyarországon a teljes pénzügyi évben a bankadó 18,0 millió euró (előző év: 14,7 millió euró), a tranzakciós illeték az első negyedévben 14,1 millió euró (az előző évi 11,6 millió euró után). Ausztriában a bankadó 8,1 millió euró (7,0 millió euró után). A bevételt terhelő adók 115,6 millió euróra csökkentek (124,3 millió euróról). A kisebbségi részesedések utáni jövedelem 45,7 millió euróra csökkent (85,7 millió euróról) elsősorban a takarékpénztárak korábbinál jóval kisebb mértékű hozzájárulása miatt, amelynek hátterében főként a betétbiztosítási befizetéseik emelkedése áll. Az anyavállalatra jutó nettó eredmény 448,8 millió euróra nőtt (355,1 millió euróról) az erős működési eredmény és az alacsony kockázati költségek nyomán.

A hitelállomány 2,8 százalékkal nőtt

Az alaptőke - AT1 tőkeinstrumentumok nélkül - 21,8 milliárd euróra nőtt (2021. decemberi 21,3 milliárd euróról). A szabályozói levonások és a CRR-nek megfelelő szűrés után az elsődleges tier 1 alaptőke (CET 1, végleges) 18,6 milliárd euróra csökkent (18,8 milliárd euróról), ugyanakkor a (végleges) szavatolótőke 24,3 milliárd euróra csökkent (24,8 milliárd euróról). Bár egyik adat sem tartalmazza az első negyedévre számított nyereséget, azonban a kockázati költségek elszámolását már igen. A teljes kockázat– a kockázattal súlyozott eszközök összessége, ideértve a hitelezési, piaci, és működési kockázatokat a (CRR szerint végleges) – 135,5 milliárd euróra nőtt (129,6 milliárd euróról). Az elsődleges tier 1-es alaptőkeráta (CET1, végleges) 13,7 százalék volt (14,5 százalék után), a teljes tőkeráta pedig 17,9 százalék (19,1 százalékot követően).

A mérlegfőösszeg 325,6 milliárd euróra nőtt (+5,9% 307,4 milliárd euróról). Eszközoldalon a készpénz- és pénzeszközök 46,2 milliárd euróra emelkedtek (45,5 milliárd euróról), míg a hitelintézeteknek nyújtott hitelek és más kintlévőségek állománya – elsősorban Csehországban – nőtt, 30,8 milliárd euróra (21,0 milliárd euróról). Az ügyfeleknek nyújtott hitelek és követelések állománya 185,3 milliárd euróra nőtt (+2,8% 180,3 milliárd euróról), a legjelentősebben Ausztriában és Csehországban. Forrásoldalon a hitelintézetek által elhelyezett betétek állománya 34,8 milliárd euróra emelkedett (31,9 milliárd euróról). Az ügyfélbetétek állománya minden elsődleges piacon – a legnagyobb mértékben Ausztriában és Csehországban – nőtt, 222,4 milliárd euróra (+5,6%, 210,5 milliárd euró után). A hitel/betét ráta jelentősen 83,3 százalékra csökkent (85,6 százalékról).