Mibe fektessünk most a Trump vámok árnyékában?

Hol is tartunk most?

Némileg leegyszerűsítve a jelenlegi helyzetet, a vámok esetében négy kategóriát érdemes megkülönböztetnünk:

- Vannak a 25%-os szektorális adók az autóipar, valamint az acél- és alumíniumipari termékek esetében.

- Kanadával és Mexikóval már született egy külön megállapodás, ami a USMCA megállapodás alá eső termékek esetében továbbra is vámmentes kereskedést tesz lehetővé. Ez a kereskedelmük 80-90%-ára vonatkozik. A fennmaradó részre, néhány kivételtől eltekintve 25%-os vám vonatkozik, de összességében 5% alatti effektív adókulcsot látunk.

- A világ nagy részére az úgynevezett reciprocitási vámok vonatkoznak, ez a következő 90 napra egységesen 10%, utána pedig amit sikerül kialkudni. A Fehér Ház gazdasági tanácsadója, Kevin Hassett szerint a tárgyalások során akár 10%-nál alacsonyabb vámot is el lehet érni, de ahhoz nagyon jó ajánlatot kell tenni. Amely szektorra vonatkozik szektorális vám, arra viszont a reciprocitási vám nem vonatkozik, így értelmezésünk szerint nem adódnak össze a vámok.

- És van Kína, ahol kölcsönösen elszabadultak az indulatok, és Trump már 145%-os vámot vetett ki az összes kínai termékre, ezzel mintegy ellehetetlenítve a kereskedelmet Kínával.

Várható hatások

Egyrészt a bizonytalanság önmagában sem tesz jót a fogyasztói, befektetői bizalomnak. Ráadásul az USA-ban alapvetően új helyzetet teremt, hogy Trump a képviselők és a szenátus megkerülésével, elnöki rendeletek útján robbantotta ki a vámháborút. Ez fokozza az USA-val szembeni bizalmatlanságot is, és eddig baráti, szövetséges országokat haragíthat magára, ami végső soron akár a dollár helyzetét is megingathatja.

Másrészt Kína helyzetét nem kezelhetjük önállóan. Jelen állapot szerint a vámok lényegében kiárazzák az amerikai piacról a kínai termékeket, ami a kínai lassulás fokozódását okozhatja, mely önmagában is globális hatásokkal bír. Másrészt pedig Kína új exportpiacok felé fordulhat, fokozva ezzel a versenyt.

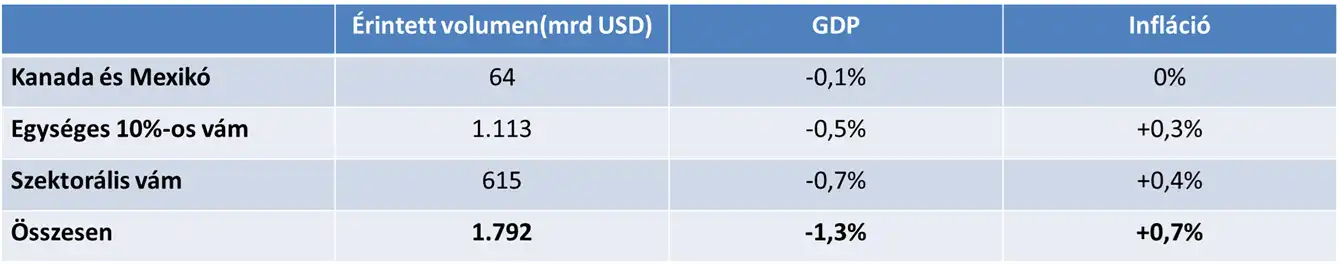

Jelen állapot szerint alacsonyabb gazdasági növekedés és magasabb infláció várhat a világra és az USA-ra is. A Bloomberg becslése alapján a szektorspecifikus vámok, a 10%-os általános vám és a Kanadával és Mexikóval kötött megállapodás együttesen 70 bázisponttal növelheti az amerikai inflációt, illetve 1,3 százalékponttal csökkentheti az USA GDP növekedését. És ehhez adódnak még hozzá a napról napra változó kínai vámok negatív hatásai.

Forrás: Bloomberg, Erste

Inflációs menedék

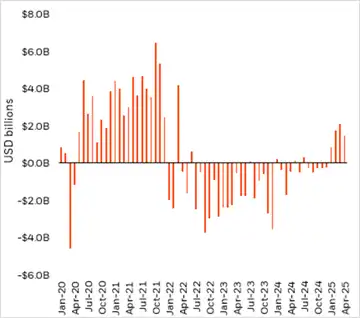

Miközben az infláció emelkedése várható, közben a Fed kamatok várhatóan még csökkenni is fognak a romló makrogazdasági környezet miatt, és Trump is egyre nagyobb politikai nyomást helyezhet a Fed elnökére az alacsony kamatok érdekében. Ilyen környezetben jól teljesíthet az arany, valamint az inflációkövető kötvények is. Az amerikai állam által kibocsátott inflációkövető állampapírokat TIPS-nek hívjuk és ezekre például az iShares $ TIPS 0-5 UCITS ETF-fel lehet spekulálni. A BlackRock adatai alapján néhány évnyi kihagyást követően januártól ismét tőkebeáramlás tapasztalható az inflációkövető termékekbe.

Tőkeáramlás az inflációkövető termékeknél

Forrás: BlackRock

Az alacsony reálkamatokon túl az arany mellett szól még a jegybankok vásárlása is. Az elmúlt pár évben már eddig is nettó vevők voltak a feltörekvő országok jegybankjai, ez azonban most még tovább erősödhet, főként a kínai jegybank esetében.

Részvénypiaci búvóhelyek

A részvénypiacon belül is vannak olyan szektorok, melyek relatíve felülteljesítők lehetnek turbulens piaci környezetben. Ilyenek a gazdasági ciklustól relatíve független defenzív szektorok, mint például a közmű szektor, a telekommunikációs cégek, vagy éppen az ingatlancégek (REIT-ek). Hagyományosan ide sorolható még a gyógyszerszektor is a stabil kereslet miatt, csakhogy most ennél a szektornál is 25%-os vámot helyezett kilátásba Trump.