Gyenge vagy erős a forint?

De ma nem erről akarunk írni, hanem a régiós árszínvonalról, illetve a vásárlóerő-partiás és a devizaárfolyamok kapcsolatáról.

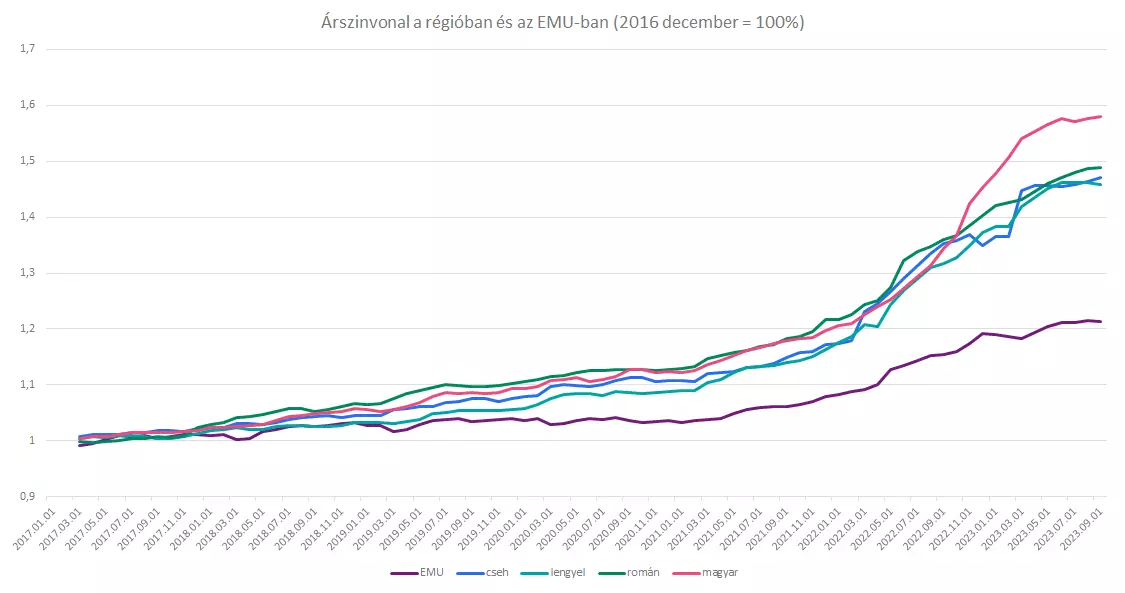

A 2016. decemberi árakat és a decemberi végi árakat tekintve bázisnak, az alábbi relatív árszinteket láthatjuk most a régióban, a havi árváltozások alapján.

Forrás: Erste, Bloomberg

Az ábrán jól látszik, hogy a magyar fogyasztói kosár árszínvonala tavaly ősszel vált le a régiós szintről, s mutatott nagy emelkedést. Ez a gyorsuló emelkedés szeptember-november között alakult ki, ami nyilván összefüggésben van pl. az energiaárak emelkedésével is.

Így idén szeptemberre itthon 58 százalékkal kerül többe a fogyasztói kosár, mint 2016 decemberében. Ezzel szemben a régióban 46 és 49 százalék között áll a mutató, míg az EU-ban 21 százalékon. Ugyanakkor úgy tűnik, hogy az árak emelkedése megállni látszik június óta, hiszen júliusban kis csökkenést láthattunk, s azóta enyhe emelkedés van, ami valószínűleg az üzemanyagárak emelkedésének tudható be.

Ha az Eurózónához képest nézzük az árakat (ország árszínvonal/EMU árszínvonal), akkor szebb képet láthatunk. Gyakorlatilag idén január óta a magyar fogyasztói kosár ára is hasonlóan változott, mint az EMU-ban. Viszont ez is relatív, hiszen a lengyeleknél és a cseheknél már relatív árcsökkenés volt megfigyelhető az elmúlt hónapokban.

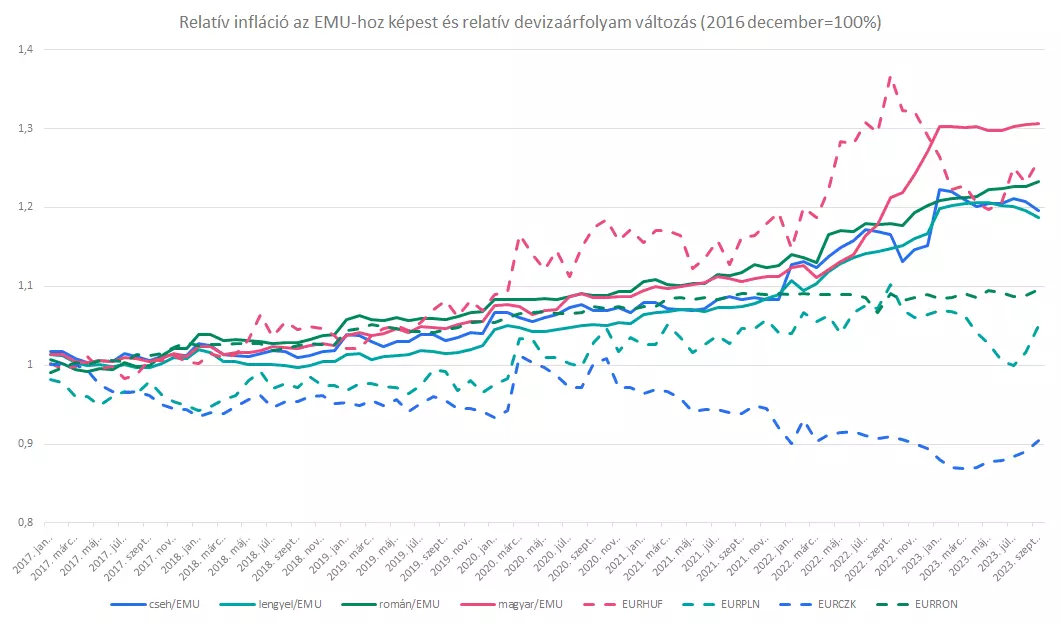

Forrás: Erste, Bloomberg

S ha már a relatív árszinteket nézzük, akkor adja magát, hogy a devizaárfolyamok relatív mozgását is összehasonlítsuk a relatív árváltozásokkal, azaz egy esetleges vásárlóerő paritásos árfolyamvizsgálatot végezzünk.

Itt meg kell jegyezni, hogy ez csak egy hozzávetőleges vizsgálat, hiszen a fogyasztói kosár tartalmaz nem „tradeable” pl. szolgáltatói termékeket is, ráadásul az adók, szállítási költségek is befolyásolják a kereskedhető áruk árát az egyes országokban. Viszont azért nagy vonalakban jól látszik a fenti ábrából is, hogy a magasnyomású gazdaság (alacsony kamatszínvonal…stb.) időszakában a forint folyamatosan relatíve gyenge volt vásárlóerő-paritáson számítva, míg most inkább erősnek mondható.

Ez alapvetően a magas effektív kamatszintnek tudható be. A kamatcsökkentésekkel viszont megindult egy visszatérés a vásárlőerő-paritás által meghatározott szint felé, ami valamivel 400 forint fölötti árfolyamot jelentene. Igen ám, de a jegybank az alapkamat és az egynapos gyorstender kamatának összezáródásával relatíve szigorúbb kamatpolitikát hirdetett meg.

Törekedni fog a pozitív reálkamatra, így folytatva az infláció letörésére irányuló harcot, hiszen az infláció csökkenésében lassulás várható a jövő év folyamán. Azaz nem kellene visszatérnünk a vásárlóerő-paritás által meghatározott szintre, amíg a szigorúbb monetáris politika fennáll.

Ha netán időközben bekövetkezne egy gazdaságpolitikai fordulat, ami elmozdulást jelentene a termelékenység növelésének irányába, akkor pedig ráléphetnénk arra az útra, amely jól látszik a környező országok esetében is. Legfőképpen Csehországnál, ahol a termelékenység növekedése masszív reálfelértékelődést hozott a cseh koronában az euróhoz képest, na meg a régiós devizákhoz képest is.

Ez – ugyan kisebb mértékben, de – igaz a lengyel és a román fizetőeszközre is. Mindenesetre a Lengyelországban megindult kamatcsökkentés nem csak a lengyel zlotyit gyengítette, hanem a cseh korona és a forint is megérezte azt. Különben a forint esetében talán kisebb volt most ez a hatás. Mindenesetre a CEE devizák az elmúlt hónapokban gyengülő pályára léptek a korábbi erőteljes relatív felértékelődést követően.

Egy szó, mint száz, úgy tűnik, hogy a forint árfolyama nagyjából jó helyen van. Ez így is maradhat addig, amíg relatíve szigorú kamatpolitikát folytat a jegybank. Ha közben érkezik egy gazdaságpolitikai fordulat a termelékenység növelésnek irányába – amire kis esélyt látunk – akkor itthon is elkezdődhetne egy relatív felértékelődés.

Ebben különben segíteni tudna az uniós pénzek folyósításának megindulása is. Pláne akkor, ha azt termelékenység növelő beruházásokra költenénk, s nem vasba és betonba öntenénk.