Utcahosszal vezet az infláció a hitelkamatokkal szemben. Ha beindulnának a kölcsönök is, akkor az sokaknak fájna!

A KSH adatai alapján a 2021. szeptemberi infláció értéke 5,5% volt, ezzel pedig 5 éves csúcsra emelkedett az éves átlagos drágulás mértéke. A szakértők ráadásul nem várnak komoly változást az októberi adatokban sem, vagyis a trend folytatódhat. Ezzel szemben a lakáshitelek átlagos éves költsége jóval kedvezőbb. A Bankmonitor lakáshitel kalkulátora alapján a legnépszerűbb 10 éves kamatperiódusú lakáshiteleket már 3,66 százalékos THM (teljes hiteldíj-mutató) értéktől kínálják a bankok. Vagyis negatív reálkamat és reál THM mellett már kaphatunk lakáshitelt Magyarországon. (A THM ugyanúgy százalékos érték, mint a kamat, ám ez a hitelhez kapcsolódó költségeket is tartalmazza, így alkalmasabb az egyes konstrukciók összehasonlítására.)

A negatív reálkamat azt jelenti, hogy a hitel kamata, éves átlagos költsége alacsonyabb, mint az infláció. Vagyis egy adott összegű kölcsönből jelenleg nagyobb árucsomagot lehetne megvásárolni, mint egy év múlva a hitelkamatokkal megnövelt értékéből. Ezek alapján az áremelkedés hatása nagyobb, mint amennyit a kapott kölcsönre pluszban egy év alatt vissza kellene fizetni. Ez az állapot hosszú távon nem maradhat fent, ezért várhatóan emelkedni fognak a hitelkamatok.

Tévhitek a negatív reálkamatról

Csak azért ne vegyen fel persze senki hitelt, mert negatív a reálkamat, már csak azért sem, mert az infláció az elmúlt időszak árváltozását mutatja, a hitelkamatok pedig a kölcsön jövőbeni költségeit.

A negatív reálkamat azonban mégis remekül szemlélteti, hogy mennyire olcsók is jelenleg a lakáshitelek. Ez azonban nem azt jelenti, hogy ténylegesen alacsonyak a hitelkamatok és a törlesztőrészletek, azok nagysága ugyanis kizárólag a hitel tényleges költségétől függ. Jól mutatja ezt, hogy augusztushoz képest a reálkamatok jelentősen csökkentek – hiszen az infláció 4,9 százalékról megemelkedett 5,5 százalékra – úgy, hogy a hitelek THM értéke érdemben nem módosult. Ez olyan gazdasági helyzetre utal, ami várhatóan sokáig nem maradhat fent: a változás egyik módja pedig a hitelkamatok emelkedése lehet.

A magas inflációval sok esetben együtt jár a hozamok emelkedése is

De miért is emelkednének a hitelkamatok a magas inflációs környezetben? Azt könnyű belátni, hogy a befektetők növekvő áremelkedés mellett magasabb nyereséget várnak el. Logikus, hiszen nem azért teszik félre a pénzünket, hogy a megtakarítási időszak lejártát követően a hozamokkal növelt befektetésükből még azt az árucsomagot se tudják megvenni, mint a megtakarítási időszak elején.

A hozamok emelkedésének részeként a bankközi irányadó hozamok is megemelkednek: például a BIRS mutató értéke is megnő. Márpedig a BIRS mutató tekinthető a hitelkamatok banki költségének is. Hiszen a pénzintézet a bankközi piacról szerzi be a kölcsön kihelyezéséhez szükséges forrást. Vagyis a BIRS mutató emelkedése maga után vonja a banki költségek emelkedését is, ez pedig idővel a hitelkamatok növekedésében is megjelenhet.

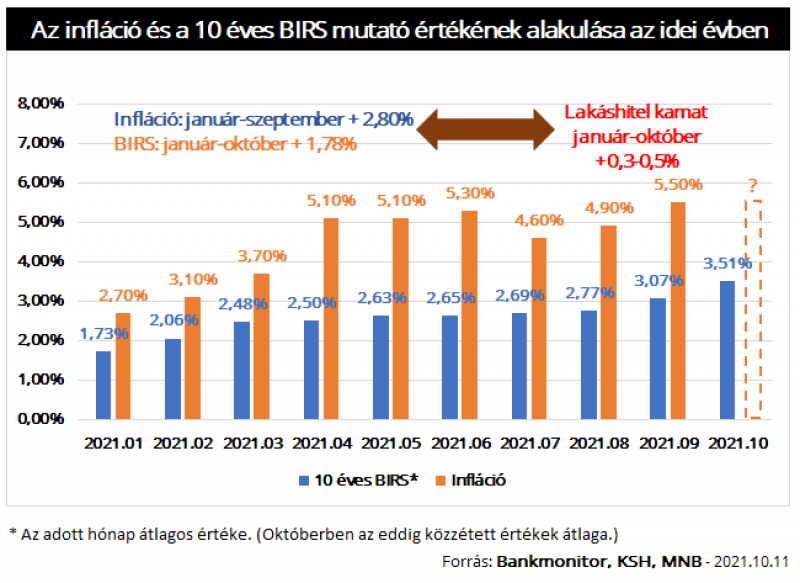

Jól látható, hogy valóban emelkedett mind az infláció, mind a BIRS mutató értéke idén. Teljes összhangról azonban nem beszélhetünk: az infláció 2,8 százalékponttal, míg a 10 éves BIRS 1,78 százalékponttal növekedett. Ezzel szemben a lakáshitelek kamata csupán 0,3-0,5 százalékponttal mozdult el felfelé. Ez egy nagyságrenddel kisebb változás, mint amit a két mutatónál láttunk.

A hitelek szempontjából a BIRS a lényegesebb, hiszen az tükrözi a bankok kamatköltségének várható alakulását. Lehetne még arra is számítani, hogy a BIRS értéke visszacsökken rövid időn belül, ezzel helyreállítva a bankok nyereségszintjét. Erre azonban pont a magas infláció miatt nem lehet számítani, a megugró áremelkedés hatására ugyanis az MNB már többször megemelte a jegybanki alapkamatot. A jegybanki kommunikáció pedig az, hogy az alapkamat növelését mindaddig folytatni is fogja, amíg az áremelkedés nem tér vissza a kívánt 3 százalék alatti szintre. Márpedig jelenleg nem tartunk még ott, sőt, újra 9 éves rekordot döntött a drágulás. Márpedig az alapkamat emelése mellett nem lehet számítani a BIRS mutató értékének jelentős csökkenésére.

Mely hitelek kamata emelkedhet?

A meglévő kölcsönökre teljesen másképp hathat az aktuális piaci helyzet. Fontos kihangsúlyozni, hogy a már felvett, kifolyósított hitelek kamatába nem épülnek be egyből ezek a változások. Sőt, a fix kamattal igényelt kölcsönök kondícióit a bankok a futamidő alatt nem módosíthatják egyoldalúan. Vagyis ezen hitelek adósai biztonságban érezhetik magukat.

A hosszú kamatperiódusú hitelek adósainak is kizárólag kamatfordulókor módosulhatnak a törlesztőrészletei. Ha valaki például két éve vett fel egy 10 éves kamatperiódusú lakáshitelt, akkor az adott kölcsön kamata legkorábban 8 év múlva változhatna meg. Méghozzá az akkor aktuális kamatviszonyoknak megfelelően. Ezen adósoknak tehát nem kell jelenleg rettegniük a kamatemelkedéstől.

Egyedül a változó kamatozású hitellel rendelkezőket – azon kölcsönök, amelyek kamata akár éven belül is módosulhat – érintheti nagyobb számban az aktuális piaci és hozamkörnyezet alakulása.

A hitelfelvétel előtt állóknak érdemes lehet sietni

A kölcsönigénylés, lakásvásárlás előtt állók számára érdemes lehet gyorsan lépni. Ugyanis a banki hirdetmények módosulásával az új kölcsönök kondíciói változhatnak meg. Nem tudni mikor fogják megemelni a pénzintézetek piaci hiteleik kamatát, de jelenleg úgy tűnik, ez a lépés elkerülhetetlen. Éppen ezért érdemes gyorsan cselekednie azoknak, akik már kinézték az új otthonukat. (De nem szabad kapkodni, a várható kamatemelésnél sokkal többet veszthet az, aki egy rosszabb állapotú, vagy drágább lakást venne meg.)

Felértékelődhet a támogatások szerepe

A családi otthonteremtési kedvezmény mellé igényelhető csok-hitel, a Babaváró hitel, vagy épp az október 4-től elérhető zöld hitel kamata nem függ a piaci viszonyoktól:

- A Babaváró hitel induló kamata 0%, ráadásul a kölcsön végig kamatmentes marad, amennyiben a futamidő első 5 évében gyermeke születne az igénylőknek.

- A csok mellé kérhető csok-hitel kamata futamidő végéig fix 3%, ez a kamat pedig nem függ az aktuális piaci hozamoktól.

- Az energiahatékony, új lakások finanszírozására fordítható zöld hitel kamata futamidő végéig fix 2,5 százalék. A kölcsön kamatát nem befolyásolja sem az alapkamat alakulása, sem a BIRS mutató értékének módosulása.

- Ráadásul a zöld hitel és a csok összekombinálásával akár kamatmentesen felvehető a zöld csok-hitel. Ebben az esetben a zöld célok és a csok támogatás együttes feltételeit teljesíteni kell.

Ez azt is jelenti, hogy a támogatásra jogosultak nyugodtan kivárhatnak: az ő vállukra a lakásárak várható alakulása, esetleges emelkedése helyezhet esetlegesen extra terhet. Viszont az inflációtól, a BIRS mutató és a piaci hitelkamatok alakulásától egyáltalán nem kell tartaniuk.